2007-2009 का वित्तीय संकट

This article has multiple issues. Please help improve it or discuss these issues on the talk page. (Learn how and when to remove these template messages)

|

साँचा:sidebar with collapsible lists

2008-वर्तमान वित्तीय संकट एक ऐसा वित्तीय संकट है जो संयुक्त राज्य अमेरिका में चलनिधि की कमी से पैदा हुआ। यह बड़ी वित्तीय संस्थाओं के पतन, राष्ट्रीय सरकारों द्वारा बैंकों की "जमानत" और दुनिया भर में शेयर बाज़ार की गिरावट का कारक बना। कई क्षेत्रों में, आवास बाज़ार को भी नुकसान उठाना पड़ा, जिसके परिणामस्वरूप कई निष्कासन, प्रतिबंध और दीर्घकालिक रिक्तियां सामने आईं. कई अर्थशास्त्रियों का मानना है कि यह 1930 दशक की महान मंदी के बाद का सबसे खराब वित्तीय संकट है।[१] इसकी वजह से प्रमुख व्यवसायों की विफलता, ट्रिलियन अमेरिकी डॉलरों में अनुमानित उपभोक्ता संपत्ति में ह्रास, सरकारों द्वारा पर्याप्त वित्तीय प्रतिबद्धताएं और आर्थिक गतिविधियों में महत्त्वपूर्ण गिरावट देखी गई।[२] विशेषज्ञों द्वारा निर्दिष्ट विभिन्न मापदंड़ों में कई कारण प्रस्तावित किए गए हैं।[३] दोनों बाज़ार-आधारित और विनियामक समाधान लागू किए गए या विचाराधीन हैं,[४] जबकि 2010-2011 की अवधि के लिए वैश्विक अर्थव्यवस्था पर महत्त्वपूर्ण जोखिम मौजूद हैं।[५] हालांकि इस आर्थिक अवधि को कई बार "महान मंदी" के रूप में सन्दर्भित किया जा रहा है, लेकिन यही वाक्यांश पिछले कई दशकों की प्रत्येक मंदी के सन्दर्भ में प्रयुक्त किया गया।[६]

2006 के दौरान अमेरिका में चोटी पर पहुंचने वाला वैश्विक आवास उफान का पतन, उसके बाद स्थावर संपदा से जुड़ी प्रतिभूतियों के मूल्य के अचानक घट जाने का कारक बना, जिसके फलस्वरूप विश्व स्तर पर वित्तीय संस्थानों को नुकसान पहुंचा।[७] बैंक शोधन क्षमता, ऋण उपलब्धता में गिरावट और क्षतिग्रस्त निवेशकों के भरोसे का वैश्विक शेयर बाज़ार पर प्रभाव पड़ा, जहां 2008 के उत्तरार्ध और 2009 के प्रारंभ में प्रतिभूतियों को भारी नुकसान का सामना करना पड़ा. इस अवधि के दौरान ऋण संकुचन और अंतर्राष्ट्रीय व्यापार में गिरावट के साथ, दुनिया भर में अर्थव्यवस्थाओं की गति धीमी हो गई।[८] आलोचकों का तर्क है कि बंधक से जुड़े वित्तीय उत्पादों में आवेष्टित जोखिम को सटीक रूप से आंकने में ऋण मूल्यांकन एजेंसियां और निवेशक विफल रहे और सरकारों ने 21वीं सदी के वित्तीय बाज़ारों के लिए हल ढूंढ़ने अपनी विनियामक प्रथाओं को समायोजित नहीं किया।[९] सरकार और केंद्रीय बैंकों ने अभूतपूर्व राजकोषीय प्रोत्साहन, मौद्रिक नीति विस्तार और संस्थागत जमानतों के साथ प्रतिक्रिया दर्शाई.

पृष्ठभूमि और कारण

संकट का तत्काल कारण या विमोचक संयुक्त राज्य अमेरिका के आवास उफान का विस्फोट था, जो लगभग 2005-2006 में चरम पर था।[१०][११] उसके बाद "उप-प्राथमिक" पर उच्च व्यतिक्रम दर और समायोज्य दर बंधकों (ARM) में तेज़ी से वृद्धि होने लगी। ऋण पैकेजिंग, विपणन और प्रोत्साहन में वृद्धि, जैसे कि प्रारंभिक शर्तों और आवासीय मूल्य वृद्धि के दीर्घकालिक रुझान ने उधारकर्ताओं को जटिल बंधकों के लिए इस विश्वास की वजह से प्रोत्साहित किया कि वे अधिक अनुकूल शर्तों पर तेज़ी से पुनर्वित्त प्राप्त करने में सक्षम होंगे। लेकिन, जब 2006-2007 के दौरान ब्याज दरों में वृद्धि होने लगी और अमेरिका के कई भागों में आवास की कीमतों में गिरावट शुरू हुई, पुनर्वित्त और भी अधिक कठिन हो गया। जैसे ही आरंभिक शर्तों की अवधि समाप्त हो गई, चूक और मोचन-निषेध की कार्रवाइयों में नाटकीय तौर पर बढ़ोतरी होने लगी, अनुमान के प्रतिकूल मकान की क़ीमतों में कोई वृद्धि नज़र नहीं आई और ARM ब्याज दर पुनः उच्च तय हो गईं।

संकट से पूर्व कई वर्षों तक कम ब्याज दर और विशाल विदेशी निधियों के आगमन ने ऋण शर्तों को सुलभ बनाया, जिससे गृह-निर्माण में तेज़ी आई और ऋण वित्त-पोषण को बढ़ावा मिला। [१३] सुलभ ऋण और निधियों के आगमन के संयोजन ने संयुक्त राज्य अमेरिका के आवास उफान में योगदान दिया। विभिन्न प्रकार के ऋण प्राप्त करना (जैसे, बंधक क्रेडिट कार्ड, बंधक, ऑटो) सुलभ था और उपभोक्ताओं ने अभूतपूर्व ऋण का भार ग्रहण किया।[१४][१५] आवास और ऋणों की सहसा वृद्धि के अंश के रूप में, बंधक समर्थित प्रतिभूतियां (MBS) और संपार्श्विक ऋण दायित्व (CDO) नामक वित्तीय समझौतों की राशि में काफी वृद्धि हुई, जिनका मूल्य-निर्धारण बंधक भुगतान और आवास मूल्यों से व्युत्पन्न था। ऐसे वित्तीय नवोन्मेष ने संसार भर के संस्थानों एवं निवेशकों को संयुक्त राज्य के आवास बाज़ार में निवेश करने में सक्षम बनाया। जैसे ही आवास की कीमतों में गिरावट आई, उधार लेने और उप-प्राथमिक MBS में भारी निवेश करने वाली प्रमुख वैश्विक वित्तीय संस्थानों ने महत्त्वपूर्ण हानि की सूचना दी। कीमतों में गिरावट के परिणामस्वरूप बंधक ऋण से कम क़ीमत वाले मकानों द्वारा मोचन-निषेध में प्रवेश करने के लिए वित्तीय प्रोत्साहन का प्रावधान किया गया। चालू मोचन-निषेध महामारी जो अमेरिका में 2006 के अंत में शुरू हुई थी उसके द्वारा उपभोक्ताओं के धन का पलायन और बैंकिंग संस्थानों की वित्तीय ताक़त में ह्रास जारी है। अन्य प्रकार के ऋणों पर चूक और घाटे में भी काफी वृद्धि हुई, जब संकट आवास बाज़ार से अर्थ-व्यवस्था के दूसरे भागों में विस्तृत होता गया। विश्व स्तर पर कुल नुकसान ट्रिलियन अमेरिकी डॉलर होने का अनुमान है।[१६]

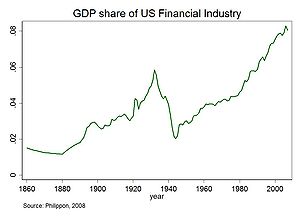

जब आवास और ऋणों में उफान आया, सिलसिलेवार कारकों ने वित्तीय प्रणाली को विस्तृत और तेज़ी से कमज़ोर बनाया, जो प्रक्रिया वित्तीयकरण कहलाती है। नीति-निर्माताओं ने वित्तीय संस्थानों की बढ़ती महत्त्वपूर्ण भूमिका को नहीं पहचाना, जैसे कि निवेश बैंक और बचाव निधि, जो आभासी बैंकिंग प्रणाली के रूप में भी विख्यात है। कुछ विशेषज्ञों का मानना है कि ये संस्थाएं वाणिज्यिक (निक्षेपागार) बैंकों जितनी ही महत्त्वपूर्ण हो गई हैं जो संयुक्त राज्य की अर्थ व्यवस्था में ऋण उपलब्ध कराती हैं, लेकिन वे समान विनियमनों के अधीन नहीं थे।[१७] ये संस्थाएं और साथ ही कुछ विनियमित बैंकों ने भी ऊपर वर्णित ऋणों को उपलब्ध कराते हुए, काफ़ी ऋणों का बोझ धारण किया था और उनके पास बड़े ऋण चूकों या MBS हानि को अवशोषित करने के लिए पर्याप्त वित्तीय गुंजाइश नहीं थी।[१८] इन घाटों ने वित्तीय संस्थाओं की ऋण देने की क्षमता को प्रभावित किया, जिससे आर्थिक गतिविधि धीमी हो गई। प्रमुख वित्तीय संस्थानों की स्थिरता संबंधी चिंताओं ने केंद्रीय बैंकों को उधार को प्रोत्साहित करने और वाणिज्यिक पत्र बाज़ारों में दुबारा विश्वास जगाने के लिए निधि उपलब्ध कराने की ओर संचालित किया, जो निधीयन व्यावसायिक परिचालनों का अभिन्न अंग है। सरकारों ने प्रमुख वित्तीय संस्थानों को जमानत दी और महत्त्वपूर्ण अतिरिक्त वित्तीय प्रतिबद्धताओं को धारण करते हुए, आर्थिक प्रोत्साहन कार्यक्रम कार्यान्वित किए।

आवास उफान में वृद्धि

1997 और 2006 के बीच ठेठ अमेरिकी घर की कीमत में 124% वृद्धि हुई। [२०] 2001 में समाप्त होने वाले दो दशकों के दौरान, घर की राष्ट्रीय माध्यिक क़ीमत औसत घरेलू आय से 2.9 से 3.1 गुणा रही। यह अनुपात 2004 में 4.0 और 2006 में 4.6 तक बढ़ा.[२१] इस आवासीय उफान के परिणामस्वरूप घरों के कई मालिकों ने अपने घरों के लिए न्यूनतम ब्याज दर पर पुनर्वित्तपोषण किया, या मूल्यवृद्धि द्वारा सुरक्षित द्वितीय बंधक के साथ उपभोक्ता के व्यय पर वित्तपोषित किया।

पीबॉडी पुरस्कार विजेता कार्यक्रम में, NPR के संवाददाताओं ने यह तर्क पेश किया कि "धन के विशाल भंडार" (वैश्विक मीयादी आय निवेश में $70 ट्रिलियन द्वारा प्रदर्शित) ने दशक के प्रारंभ में अमेरिकी राजकोष बांडों द्वारा प्रस्तावित प्रतिफल की तुलना में अधिक लाभ चाह रहे थे। इसके अलावा, धन का यह भंडार 2000 से 2007 के बीच परिमाण में लगभग दुगुना हो गया, तथापि अपेक्षाकृत सुरक्षित, आय सृजन करने वाले निवेश की आपूर्ति इतनी तेज़ी से नहीं बढ़ी थी। वॉल स्ट्रीट पर निवेश बैंकों ने इस मांग का जवाब MBS और CDO द्वारा दिया, जिन्हें ऋण-पात्रता मूल्यांकन एजेंसियों द्वारा सुरक्षित दर्जा दिया गया था। नतीजतन, वॉल स्ट्रीट ने धन के इस भण्डार को अमेरिका के बंधक बाज़ार से जोड़ा, जहां संपूर्ण बंधक आपूर्ति शृंखला में भारी शुल्क उपचित हो रहा था, ऋण बेचने वाले बंधक दलाल से लेकर, इन दलालों को वित्तपोषित करने वाले छोटे बैंकों तक, जिनके पीछे विशाल निवेश बैंक थे। लगभग 2003 में, परंपरागत ऋण देने के मानकों पर उत्पन्न बंधक की आपूर्ति समाप्त हो गई थी। तथापि, MBS और CDO के लिए ठोस मांग ऋण मानकों को नीचे लुढ़काने लगा, जब तक कि आपूर्ति शृंखला में बंधक बेचे जा सकते थे। अंततः, यह सट्टा उफान अधारणीय साबित हुआ।[२२]

विशेष रूप से CDO ने वित्तीय संस्थानों को उप-प्राथमिक और अन्य उधार के वित्तपोषण के लिए निवेशकों से पैसा प्राप्त करने, आवास उफान को विस्तार या बढ़ावा देने और भारी शुल्क जनित करने में सक्षम बनाया। एक CDO अनिवार्य रूप से कई बंधक या अन्य ऋण दायित्वों से नकद भुगतानों को एक ही समूह में रखता है, जिससे प्राथमिकता के क्रम में विशिष्ट प्रतिभूतियों को नकद आबंटित किया जाता है। जिन प्रतिभूतियों ने पहले नकदी प्राप्त की उन्हें मूल्यांकन एजेंसियों से निवेश-ग्रेड दर्जा हासिल हुआ। कम प्राथमिकता वाली प्रतिभूतियों ने बाद में कम ऋण-पात्रता मूल्यांकन सहित नकदी प्राप्त की, पर सैद्धांतिक रूप से निवेश की गई राशि पर उच्च दर पर प्रतिलाभ हासिल किया।[२३][२४]

सितंबर 2008 तक, औसत अमेरिकी आवास कीमतों में अपने मध्य-2006 के अपने चरम से लगभग 20% गिरावट देखी गई।[२५][२६] जैसे ही कीमतों में गिरावट आई, समायोज्य दर पर बंधक वाले उधारकर्ता बढ़ते ब्याज दरों के साथ जुड़े उच्च भुगतानों से बचने के लिए पुनर्वित्त प्राप्त नहीं कर पाए और चूक करने लगे। 2007 के दौरान, ऋणदाताओं ने लगभग 1.3 मिलियन संपत्तियों पर मोचन-निषेध कार्यवाही शुरू कर दी, जोकि 2006 की तुलना में 79% अधिक वृद्धि है।[२७] यह 2008 में 2.3 मिलियन तक बढ़ गई, जो 2007 के मुकाबले 81% है।[२८] अगस्त 2008 तक, अमेरिका के सभी बकाया बंधक के 9.2% या तो अदत्त थे या मोचन-निषेध के अधीन थे।[२९] सितंबर 2009 तक, इसमें 14.4% वृद्धि हुई। [३०]

आसान ऋण शर्तें

कम ब्याज दर उधार को प्रोत्साहित करते हैं। 2000 से 2003 तक, फेडरल रिज़र्व ने संघीय निधि दरों के लक्ष्य को 6.5% से 1.0% तक घटा दिया। [३१] यह डॉट-कॉम उफान के पतन और सितम्बर 2001 के आतंकवादी हमलों के प्रभाव को कम करने तथा अपस्फीति के कथित जोखिम से मुकाबला करने के लिए किया गया था।[३२]

ब्याज दरों पर अतिरिक्त अधोमुखी दबाव संयुक्त राज्य अमेरिका के उच्च और बढ़ती चालू खाते (व्यापार) घाटे से उत्पन्न था, जो 2006 में आवास उफान के साथ चरम पर पहुंचा। बेन बरनन्के ने स्पष्ट किया कि किस तरह व्यापार घाटे की वजह से अमेरिका को विदेश से धन उधार लेना पड़ा, जिसने बांड की क़ीमतों को बढ़ाया और ब्याज दरों को घटाया.[३३]

बरनन्के ने स्पष्ट किया कि 1996 और 2004 के बीच में, संयुक्त राज्य अमेरिका के चालू खाता घाटे में, सकल घरेलू उत्पाद के 1.5% से 5.8% तक, $650 बिलियन की वृद्धि हुई। इन घाटों को वित्तपोषित करने के लिए अमेरिका को विदेशों से बड़ी रकम उधार लेने की आवश्यकता हुई, जिनमें से अधिकांश ऐसे देशों से जिनका व्यापार अधिशेष चल रहा था, मुख्य रूप से एशिया और तेल निर्यातक देशों में उभरती अर्थव्यवस्थाएं. भुगतान संतुलन की पहचान के लिए आवश्यक है कि देश (जैसे कि संयुक्त राज्य अमरीका) जिसका चालू खाता घाटे में चल रहा हो, उसका समान राशि का पूंजी खाता (निवेश) अधिशेष हो। इसलिए संयुक्त राज्य अमेरिका में आयात के वित्तपोषण के लिए भारी और वृद्धिशील विदेशी निधियां (पूंजी) प्रवाहित हुईं. इसने विभिन्न प्रकार की वित्तीय आस्तियों के लिए मांग पैदा की, जिसने ब्याज दर को घटाते हुए, उन परिसंपत्तियों की कीमतों को ऊपर उठाया. विदेशी निवेशकों के पास उधार देने के लिए ये निधियां थीं, जिसका कारण या तो उनके पास बहुत अधिक व्यक्तिगत बचत दर (चीन के 40% की दर जितनी) था, या ऊंची तेल की कीमतों के कारण. बरनन्के ने इसे "बचत आधिक्य" के रूप में सन्दर्भित किया।[३४] अमेरिका के वित्तीय बाज़ार में धन की "बाढ़" (पूंजी या तरलता) आ पहुंची. विदेशी सरकारों ने अमेरिकी राजकोष बांड खरीद कर निधियों की आपूर्ति की और इस प्रकार संकट के सीधे प्रभाव को बहुत हद तक टाल दिया। दूसरी ओर अमेरिकी घरों ने विदेशियों से उधार ली गई निधियों का उपयोग खपत या आवास तथा वित्तीय आस्तियों के मूल्यों की ऊंची बोली लगाने के लिए इस्तेमाल किया। वित्तीय संस्थानों ने विदेशा धन का बंधक-समर्थित प्रतिभूतियों में निवेश किया।

तत्पश्चात Fed ने जुलाई 2004 और जुलाई 2006 के बीच Fed निधियों के दर को बढ़ा दिया। [३५] इसने 1 वर्षीय और 5 वर्षीय समायोज्य दर बंधक (ARM) दरों में वृद्धि में योगदान दिया, जिससे घरों के मालिकों के लिए पुनर्निर्धारित ARM ब्याज दर काफी महंगे हो गए।[३६] आवासीय उफान की अपस्फीति में इसका भी योगदान हो सकता है, क्योंकि आम तौर पर परिसंपत्ति की कीमतें ब्याज दरों के विपरीत बढ़ती हैं और जिससे आवास में अटकलबाजी जोखिम भरी हो गई।[३७][३८] आवास बुलबुले के फटने के बाद संयुक्त राज्य अमेरिका में आवासीय और वित्तीय परिसंपत्तियों के मूल्य में नाटकीय रूप से गिरावट आ गई।[३९][४०]

उप-प्राथमिक ऋण

शब्द उप-प्राथमिक विशिष्ट उधारकर्ताओं की ऋण-पात्रता को सन्दर्भित करता है, जिनका उत्कृष्ट उधारकर्ताओं की तुलना में ऋण इतिहास कमज़ोर और ऋण चूक का अधिक जोखिम है।[४१] अमेरिकी उप-प्राथमिक बंधक का मूल्य, यथा मार्च 2007 को $1.3 ट्रिलियन होने का अनुमान लगाया गया,[४२] जिनमें 7.5 मिलियन से अधिक बकाया प्रथम-ग्रहणाधिकार उप-प्राथमिक बंधक शामिल हैं।[४३]

आसान ऋण शर्तों के अलावा, सबूत मौजूद हैं कि सरकार और प्रतिस्पर्धी दबाव, दोनों ने संकट से पूर्ववर्ती वर्षों के दौरान उप-प्राथमिक उधार राशि में वृद्धि के प्रति योगदान दिया है। प्रमुख अमेरिकी निवेश बैंकों और फ़ैनी मॅई जैसे सरकार प्रायोजित उद्यमों ने उच्च जोखिम वाले उधार के विस्तार में महत्त्वपूर्ण भूमिका निभाई.[४४][४५]

2004 तक उप-प्राथमिक बंधक, सभी बंधक प्रवर्तनों के 10% से नीचे रहे, जब वे लगभग 20% तक उभरे और 2005-2006 के चरम अमेरिकी आवास उफान के दौरान वहीं पर बने रहे। [४६] इस वृद्धि की निकटवर्ती घटना थी अप्रैल 2004 में अमेरिकी प्रतिभूति और विनिमय आयोग (SEC) द्वारा निवल पूंजी नियम में छूट देने का निर्णय, जिसने सबसे बड़े पांच निवेश बैंकों को नाटकीय तौर पर अपने वित्तीय नियंत्रण को बढ़ाने और आक्रामक रूप से बंधक-समर्थित प्रतिभूतियों के अपने निर्गम का विस्तार करने की सुविधा दी। इसने फ़ैनी मॅई और फ़्रेडी मॅक पर अतिरिक्त प्रतिस्पर्धी दबाव डाला, जिसने उनके जोखिम उधार में और भी विस्तार किया।[४७] उप-प्राथमिक बंधक भुगतान दोषी दरें, 1998 से 2006 तक 10-15% के विस्तार में बनी रहीं,[४८] जिसके बाद उनमें तेज़ी से वृद्धि होने लगी, जो 2008 की शुरूआत में 25% तक बढ़ गईं। [४९][५०]

कुछ लोग, जैसे कि अमेरिकन एंटरप्राइज इंस्टीट्यूट के सदस्य पीटर जे. वालिसन[५१] का विश्वास है कि संकट की जड़ें सीधे फ़ैनी मॅई और फ़्रेडी मॅक के उप-प्राथमिक उधार से जुड़ती हैं, जो सरकार प्रायोजित संस्थाएं हैं। 30 सितम्बर 1999 को, द न्यूयॉर्क टाइम्स ने रिपोर्ट किया कि क्लिंटन प्रशासन ने उप-प्राथमिक उधार को प्रोत्साहित किया:

Fannie Mae, the nation's biggest underwriter of home mortgages, has been under increasing pressure from the Clinton Administration to expand mortgage loans among low and moderate income people... In moving, even tentatively, into this new area of lending, Fannie Mae is taking on significantly more risk, which may not pose any difficulties during flush economic times. But the government-subsidized corporation may run into trouble in an economic downturn, prompting a government rescue similar to that of the savings and loan industry in the 1980s.[५२]

1993 से 1998 तक 305 शहरों में उधार प्रवृत्तियों के संबंध में 2000 के एक अमेरिकी राजकोष विभागीय अध्ययन ने दर्शाया कि CRA-आवृत उधारकर्ताओं से $467 बिलियन बंधक ऋण निम्न और मध्यम स्तरीय आय वाले उधारकर्ताओं और निकटवर्तियों के पास प्रवाहित हुआ।[५३] फिर भी, कुल उप-प्राथमिक उधार का केवल 25% CRA-आवृत संस्थानों में घटित हुआ और उप-प्राथमिक ऋणों का संपूर्ण 50% ऐसी संस्थानों से उद्भूत हुआ जिन्हें CRA से छूट प्राप्त था।[५४]

अन्य लोगों ने सूचित किया है कि ऐसे ऋणों की मात्रा इतनी पर्याप्त तो नहीं थी कि इस परिमाण के संकट का कारण बने। पोर्टफोलियो पत्रिका के एक लेख में, माइकल लुईस ने एक व्यापारी से बात की जिसने नोट किया कि "[खराब] साख सहित [अशोध्य] ऋण लेने वाले इतने पर्याप्त अमेरिकी तो मौजूद नहीं थे कि अंतिम उत्पाद के लिए निवेशकों की भूख को संतुष्ट करें". मूलतः, निवेश बैंक और बचाव निधि ने व्युत्पन्नों का उपयोग करते हुए अधिक ऋणों के संश्लेषण के लिए वित्तीय नवोन्मेष का प्रयोग किया। "वे पूरे कपड़े से बाहर [ऋण] तैयार कर रहे थे। सौ गुणा ज़्यादा! यही कारण है कि ऋणों से कहीं इतना ज़्यादा नुकसान है।"[५५]

अर्थशास्त्री पॉल क्रगमैन ने जनवरी 2010 में तर्क दिया कि आवासीय और वाणिज्यिक स्थावर संपदा के मूल्य उफान में साथ-साथ वृद्धि उन लोगों के मामले को कमज़ोर बनाती है जिनका दावा है संकट का मूल कारण फ़ैनी मॅई, फ़्रेडी मॅक, CRA या लूटमारी उधार है। दूसरे शब्दों में, दोनों बाज़ारों में उफान विकसित हुआ, हालांकि केवल आवासीय बाज़ार इन संभावित कारणों से प्रभावित हुआ।[५६]

लूटमारी उधार

लूटमारी उधार से तात्पर्य बेईमान ऋणदाताओं द्वारा अनुपयुक्त प्रयोजनों के लिए "असुरक्षित" या "अस्वस्थ" प्रतिभूति ऋण में प्रविष्ट होने वाले व्यवहार से है।[५७] आवास पुनर्वित्त के लिए न्यूनतम ब्याज दरों का विज्ञापन देते हुए, चारा डाल कर फांसने वाली पुरातन पद्धति का देशव्यापी उपयोग किया गया। इस तरह के ऋणों को बड़े पैमाने पर विस्तृत अनुबंधों में लिखे गए और दिन के समापन पर अधिक महंगे ऋण उत्पादों से अदल-बदल किए गए। जबकि विज्ञापन में उल्लेख किया जाता कि 1% या 1.5% ब्याज वसूला जाएगा, उपभोक्ता को एक समायोज्य दर बंधक (ARM) में डाल दिया जाता, जिसमें प्रभारित ब्याज चुकाए गए ब्याज की राशि से अधिक होता है। यह नकारात्मक परिशोधन को सृजित करता है, जो ऋण लेन-देन कार्रवाई संपन्न होने के पश्चात लंबे समय तक ऋण उपभोक्ता देख नहीं पाते.

देश भर में, कैलिफोर्निया अटॉर्नी जनरल जेरी ब्राउन द्वारा उच्च लागत बंधक करने वाले "अनुचित व्यापारिक व्यवहार" और "झूठे विज्ञापन" के लिए मुकदमा चलाया गया, जो "घरमालिकों को कमजोर ऋण, समायोज्य दर बंधक (ARM) में शामिल कर रहे थे, जिसमें घर के मालिक द्वारा केवल-ब्याज का भुगतान करना अनुमत था".[५८] जब आवास कीमतों में कमी आई, ARM में घर के मालिकों को अपने मासिक भुगतान के लिए बहुत कम प्रोत्साहन राशि मिली, क्योंकि उनका घर ईक्विटी गायब हो चुका था। इससे देशव्यापी वित्तीय हालत ख़राब होने लगी, परिणामस्वरूप अंततः मितव्ययिता पर्यवेक्षण कार्यालय द्वारा ऋणदाता को जब्त करने का निर्णय लेना पड़ा.

संयुक्त राज्य अमेरिका का प्रमुख थोक ऋणदाता अमेरिक्वेस्ट[५९] के पूर्व कर्मचारियों ने एक ऐसी प्रणाली को वर्णित किया, जिसमें उन्हें बंधक दस्तावेज़ों को झूठा साबित करने और फिर तेजी से लाभ कमाने के इच्छुक वॉल स्ट्रीट बैंकों को बंधक बेचने के लिए मजबूर किया गया।[५९] प्रमाण बढ़ रहे हैं कि ऐसी बंधक धोखाधड़ियां संकट का एक कारण हो सकती हैं।[५९]

अविनियमन

स्क्रिप्ट त्रुटि: "labelled list hatnote" ऐसा कोई मॉड्यूल नहीं है। आलोचकों ने बहस की है कि नियामक ढांचा आभासी बैंकिंग प्रणाली, व्युत्पन्न, और प्रति-संतुलन पत्र वित्तपोषण जैसे वित्तीय नवाचारों के साथ क़दम नहीं मिला सका। अन्य मामलों में, वित्तीय प्रणाली के कुछ हिस्सों में क़ानून बदले गए या प्रवर्तन कमज़ोर हो गए। महत्त्वपूर्ण उदाहरणों में शामिल हैं:

- अक्टूबर 1982 में, राष्ट्रपति रोनाल्ड रीगन ने गार्न-सेंट जर्मेन डिपोजिटरी इंस्टिट्यूशन्स एक्ट के क़ानून पर हस्ताक्षर किए, जिसने बैंकिंग अविनियमन की प्रक्रिया की शुरूआत की जो 80 दशक अंत/90 दशक के प्रारंभ में बचत और ऋण संकट, तथा 2007-2010 के वित्तीय संकट में योगदान देने में मदद की।

- नवंबर 1999 में, राष्ट्रपति बिल क्लिंटन ने 1933 के ग्लास स्टीगल अधिनियम को अंशतः निरस्त करने वाले ग्रैम-लीच-बिली अधिनियम के क़ानून पर हस्ताक्षर किए। वाणिज्यिक बैंकों (जिनकी परंपरागत रूढ़ीवादी संस्कृति थी) और निवेश बैंकों (जिनकी अधिक जोखिम लेने की संस्कृति थी) के बीच अलगाव को कम करने के लिए इस निरसन की आलोचना की गई है।[६०][६१]

- 2004 में, प्रतिभूति और विनिमय आयोग ने निवल पूंजी नियम में छूट दी, जिसने निवेश बैंकों को उनके द्वारा लिए जाने वाले ऋण के स्तर में पर्याप्त वृद्धि की सुविधा दी, जिसके कारण उप-प्राथमिक बंधकों का समर्थन करने वाले बंधक-समर्थित प्रतिभूतियों की काफ़ी वृद्धि हुई। SEC स्वीकार किया कि निवेश बैंकों के स्व-विनियमन ने संकट में योगदान दिया है।[६२][६३]

- आभासी बैंकिंग प्रणाली में वित्तीय संस्थानों पर निक्षेपागार बैंकों के जैसे विनियमन लागू नहीं होते, जिससे उनकी वित्तीय गुंजाइश या पूंजी आधार की तुलना में अतिरिक्त ऋण दायित्वों को ग्रहण करने की सुविधा मिलती है।[६४] 1998 में दीर्घकालिक पूंजी प्रबंधन की पराजय के बावजूद यह मामला था, जहां उच्च विशेष सुविधा वाली आभासी संस्था, प्रणालीगत उलझाव के साथ विफल रही।

- नियामक और लेखांकन मानक-निर्माताओं ने सिटीग्रूप जैसे निक्षेपागार बैंकों को काफी मात्रा में आस्तियां और देयताओं के प्रति-संतुलन पत्र को, फर्म के पूंजी आधार की कमज़ोरी या बढ़ोतरी या उठाए गए जोखिम की मात्रा को ढकते हुए, सुनियोजित निवेश उपाय नामक जटिल क़ानूनी सत्ता में ले जाना अनुमत किया। एक समाचार एजेंसी ने अनुमान लगाया कि 2009 के दौरान अमेरिका के शीर्ष चार बैंकों के तुलन-पत्र में $500 बिलियन से $1 ट्रिलियन के बीच आय होगी। [६५] इसने प्रमुख बैंकों की वित्तीय स्थिति के बारे में संकट के दौरान अनिश्चितता में वृद्धि की। [६६] 2001 में कंपनी को नीचे लाने वाले घोटाले के अंश के रूप में एनरॉन द्वारा प्रति-संतुलन पत्र सत्ताओं का भी उपयोग किया गया।[६७]

- 1997 में ही फेड के अध्यक्ष एलन ग्रीनस्पैन ने व्युत्पन्न बाज़ार को अविनियमित रखने के लिए संघर्ष किया था।[६८] राष्ट्रपति के वित्तीय बाज़ारों पर कार्यकारी समूह के परामर्श पर,[६९] अमेरिकी कांग्रेस और राष्ट्रपति ने जब 2000 का कमॉडिटी फ़्यूचर्स मॉडर्नाइज़ेशन अधिनियम को लागू किया गया, तब काउंटर-पर व्युत्पन्न बाज़ार में स्व-विनियमन को अनुमत किया। ऋण चूक अदला-बदली (CDS) जैसे व्युत्पन्नों का उपयोग विशिष्ट ऋण जोखिमों के प्रति बचाव या सट्टे के लिए किया जा सकता है। 1998 से 2008 तक बकाया CDS की मात्रा 100 गुणा हो गई, जहां CDS अनुबंधों से आवृत उधार अनुमानित तौर पर, यथा नवंबर 2008 को US$33 से $47 ट्रिलियन के बीच थे। कुल काउंटर-पर (OTC) व्युत्पन्न कल्पित मूल्य जून 2008 में $683 ट्रिलियन तक बढ़ गया।[७०] 2003 के प्रारंभ में वॉरेन बफ़ेट ने व्युत्पन्न को प्रसिद्ध "सामूहिक विनाश के वित्तीय हथियार" के रूप में सन्दर्भित किया।[७१][७२]

वर्धित कर्ज़ का बोझ या अति-नियंत्रण

अमेरिका के घर और वित्तीय संस्थाएं संकट के पूर्ववर्ती वर्षों के दौरान तेजी से ऋणी या अति विशेष सुविधा के शिकार हुए. इसने आवास उफान के ढह जाने के प्रति उनकी संवेदनशीलता को बढ़ाया तथा आगामी आर्थिक गिरावट में हालत और बिगड़ गई। प्रमुख आंकड़ों में शामिल हैं:

- घरेलू ईक्विटी निकासी से उपभोक्ताओं द्वारा प्रयुक्त मुक्त नकदी, आवास उफान के बनते-बनते 2001 के $627 बिलियन से दोगुना होकर 2005 में $1,428 बिलियन हो गई, अवधि के दौरान विश्व भर में कुल लगभग $5 ट्रिलियन डॉलर को आर्थिक विकास में योगदान रहा। [७३][७४][७५] सकल घरेलू उत्पाद की तुलना में अमेरिकी आवास बंधक ऋण $10.5 ट्रिलियन तक पहुंचते हुए, 1990 दशक के दौरान औसत 46% से 2008 के दौरान 73% तक बढ़ गया।[७६]

- वार्षिक प्रयोज्य व्यक्तिगत आय के प्रतिशत के रूप में अमेरिकी आवास ऋण 1990 के 77% के विरुद्ध 2007 के अंत में 127% पर था।[७७]

- 1981 में, अमेरिका का निजी ऋण सकल घरेलू उत्पाद का 123% था; 2008 की तीसरी तिमाही तक यह 290% था।[७८]

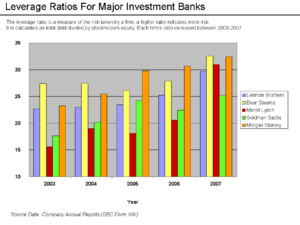

- 2004-07 से, अमेरिका के शीर्ष पांच निवेश बैंकों में प्रत्येक ने अपने वित्तीय विशेष सुविधा को काफी बढ़ा लिया (चित्र देखें), जिसने उनकी वित्तीय सदमे के प्रति जोखिम में वृद्धि की। इन पांच संस्थानों ने वित्तीय वर्ष 2007 के लिए $4.1 ट्रिलियन से अधिक कर्ज़ की रिपोर्ट दी, जो 2007 के लिए संयुक्त राज्य अमेरिका के सांकेतिक सकल घरेलू उत्पाद का लगभग 30% है। लीमैन ब्रदर्स परिसमाप्त हुआ, बेयर स्टर्न्स और मेरिल लिंच बाज़ार से कम दामों पर बिक गए और गोल्डमैन सैक्स तथा मॉर्गन स्टेनली स्वयं को अधिक कड़े विनियमनों के अधीन करते हुए वाणिज्यिक बैंक बने। लीमैन के अपवाद के साथ, इन कंपनियों को सरकार के समर्थन की आवश्यक थी या समर्थन प्राप्त किया।[७९]

- फ़ैनी मॅई और फ़्रेडी मैक, दो अमेरिकी सरकार प्रायोजित उद्यमों ने ऐसे समय बंधक दायित्वों में लगभग $5 ट्रिलियन का स्वामित्व ग्रहण किया या गारंटी दी जब सितंबर 2008 में अमेरिकी सरकार द्वारा उन्हें संरक्षण में रखा गया था।[८०][८१]

ये सात संस्थाएं अधिक उच्च सुविधा प्राप्त थीं और ऋण या गारंटी दायित्वों में $9 ट्रिलियन फंसा था, जोखिम का एक विशाल केंद्रीकरण; तथापि उनके लिए निक्षेपागार बैंकों के समान विनियमन लागू नहीं थे।

वित्तीय नवाचार और जटिलता

शब्द वित्तीय नवाचार विशिष्ट ग्राहक उद्देश्यों को हासिल करने के लिए परिकल्पित वित्तीय उत्पादों के सतत विकास को निर्दिष्ट करता है, जैसे किसी विशिष्ट ऋण जोखिम (यथा उधारकर्ता द्वारा चूक) का प्रति-संतुलन करना या वित्तपोषण प्राप्त करने के लिए सहायता करना। इस संकट से सुसंगत उदाहरणों में शामिल हैं: समायोज्य दर बंधक; उप-प्राथमिक बंधकों को बंधक-समर्थित प्रतिभूतियों (MBS) के साथ जोड़ना या निवेशकों को संपार्श्विक ऋण दायित्वों (CDO) की बिक्री, एक प्रकार का प्रतिभूतिकरण; और ऋण चूक अदला-बदली (CDS) नामक एक तरह का ऋण बीमा. संकट की ओर बढ़ने वाले वर्षों में इन उत्पादों के उपयोग में नाटकीय रूप से विस्तार हुआ। इन उत्पादों की जटिलता और वित्तीय संस्थानों के बही-खातों में उनके मूल्य चढ़ाने की सुगमता में भिन्नता है।

कुछ वित्तीय नवाचार में विनियमनों के निरोध का भी प्रभाव है, जैसे प्रति-संतुलन पत्र वित्तपोषण जो प्रमुख बैंकों द्वारा रिपोर्ट की गई विशेष सुविधा या पूंजी की गुंजाइश को प्रभावित करता है। उदाहरण के लिए मार्टिन वुल्फ ने जून 2009 में लिखा: "... इस दशक के प्रारंभिक भाग में बैंकों ने क्या किया इसक एक बहुत बड़ा हिस्सा था - प्रति-संतुलन पत्र उपाय, व्युत्पन्न और स्वयं 'आभासी बैंकिंग प्रणाली' - विनियमनों को घेरने का ज़रिया ढूंढ़ना था।[८२]

जोखिम का गलत मूल्य निर्धारण

मूल्य निर्धारण का जोखिम अतिरिक्त जोखिम उठाने के लिए निवेशकों द्वारा अपेक्षित वृद्धिशील मुआवजा को निर्दिष्ट करता है, जिसे व्याज दरों या शुल्क द्वारा मापा जा सकता है। विविध कारणों से, बाज़ार सहभागियों ने MBS और CDO जैसी वित्तीय नवोन्मेष के साथ अंतर्निहित जोखिम को सटीक रूप से नहीं मापा या वित्तीय प्रणाली की समग्र स्थिरता पर उसके प्रभाव को नहीं समझा.[९] उदाहरण के लिए, CDO के लिए मूल्य निर्धारण मॉडल में उनके द्वारा प्रणाली में प्रवर्तित जोखिम के स्तर को स्पष्ट रूप से प्रतिबिंबित नहीं किया गया। "उच्च गुणवत्ता" वाले CDO के लिए औसत वसूली दर लगभग प्रति डॉलर 32 सेंट रहा, जबकि बीच के CDO के लिए वसूली दर प्रत्येक डॉलर लगभग पांच सेंट रहा है। ये विशाल, व्यावहारिक रूप से कल्पनातीत, हानि ने परिचालन जारी रखने के लिए बहुत कम पूंजी छोड़ते हुए, दुनिया भर के बैंकों के तुलन-पत्रों को नाटकीय रूप से प्रभावित किया है।[८३]

एक और उदाहरण AIG से संबद्ध है, जिसने ऋण चूक अदला-बदली के उपयोग के माध्यम से विभिन्न वित्तीय संस्थानों के दायित्वों का बीमा किया है। बुनियादी CDS परिचालनों में B द्वारा चूक की स्थिति में पक्ष A को राशि भुगतान करने के वचन के बदले में AIG द्वारा एक प्रीमियम प्राप्त करना शामिल था। तथापि, संकट की प्रगति के साथ-साथ AIG के पास अपनी कई CDS प्रतिबद्धताओं को समर्थित करने के लिए वित्तीय ताकत नहीं थी और सरकार द्वारा सितंबर 2008 में इसे ले लिया गया। 2008 और 2009 की शुरूआत के दौरान अमेरिकी करदाताओं ने AIG को सरकारी समर्थन के लिए $180 बिलियन उपलब्ध कराए, जिसके ज़रिए कई बड़े वैश्विक वित्तीय संस्थानों सहित, CDS लेन-देन के विभिन्न प्रति-पार्टियों को धन प्रवाहित हुआ।[८४][८५]

व्यापक रूप से प्रयुक्त वित्तीय मॉडल की सीमाओं को भी ठीक से नहीं समझा गया।[८६][८७] इस सूत्र ने मान लिया कि CDS का मूल्य बंधक समर्थित प्रतिभूतियों के साथ सहसंबद्ध था और उसके भावी मूल्यों का सही पूर्वानुमान लगा सकता था। क्योंकि यह नियंत्रण के लिए अत्यंत सुगम था, इसका बहुसंख्यक CDO और CDS निवेशक, जारीकर्ता और मूल्यांकन एजेंसियों द्वारा तेजी से इस्तेमाल किया जाने लगा। [८७] wired.com के एक लेख के अनुसार: साँचा:quotation

वित्तीय आस्तियां जैसे-जैसे जटिल होती गईं और अधिक से अधिक मूल्यांकन में कठिन, निवेशकों को इस तथ्य से आश्वस्त किया गया कि अंतर्राष्ट्रीय बांड मूल्यांकन एजेंसियां और बैंक नियामक दोनों, जो उस पर भरोसा करने लगे थे, कुछ जटिल गणितीय मॉडलों को वैध रूप में स्वीकार किया, जिसने सैद्धांतिक रूप से जोखिमों को व्यवहार में वास्तव में प्रमाणित आकार से छोटा दर्शाया.[८८] जॉर्ज सोरोस ने टिप्पणी की कि "सुपर गरमबाज़ारी नियंत्रण से बाहर हो गया, जब नए उत्पाद इतने जटिल हो गए कि प्राधिकारियों के लिए जोखिम की गणना मुश्किल हो गई और वे स्वयं बैंकों के जोखिम प्रबंधन तरीकों पर भरोसा करने लगे. इसी तरह, मूल्यांकन एजेंसियां सिंथेटिक उत्पादों के उत्पादकों द्वारा दी गई सूचना पर आधारित होने लगीं. यह जिम्मेदारी का एक चौंकाने वाला परित्याग था।"[८९]

गरमबाज़ारी और कल्पित बैंकिंग प्रणाली का पतन

जून 2008 के भाषण में, NY फेडरल रिजर्व बैंक के राष्ट्रपति और CEO तिमोथी गेइथनरसाँचा:mdash ने, जो 2009 में संयुक्त राज्य अमेरिका के राजकोष सचिव बनेसाँचा:mdash, "समांतर" बैंकिंग प्रणाली के एककों से, जिसे आभासी बैंकिंग प्रणाली भी कहा जाता है, भारी मात्रा में "आकस्मिक आहरण" को ऋण बाज़ार के संकुचन के लिए दोषी ठहराया. ये इकाइयां वित्तीय प्रणाली को मजबूती प्रदान करने में महत्त्वपूर्ण हो गईं, लेकिन वे समान विनियमन नियंत्रणों के अधीन नहीं थीं। इसके अलावा, ये इकाइयां असुरक्षित थीं, क्योंकि दीर्घकालीन अचल निधि और जोखिम भरी परिसंपत्तियों को खरीदने के लिए उन्होंने नकदी बाज़ार में अल्पकालिक उधार लिया था। इसका अर्थ यह हुआ कि ऋण बाज़ारों में विघटन उन्हें तेज़ी से अनियंत्रण की स्थिति में ला सकते थे, जिससे उन्हें कम कीमतों पर अपनी दीर्घकालिक परिसंपत्तियों को बेचने के लिए विवश होना पड़ता. उन्होंने इन संस्थाओं के महत्व को वर्णित किया: साँचा:quotation

पॉल क्रुगमैन, अर्थशास्त्र के नोबेल पुरस्कार विजेता ने आभासी बैंकिंग प्रणाली में भारी मात्रा में आकस्मिक आहरण को संकट पैदा करने के "कारकों का मूल" के रूप में वर्णित किया। उन्होंने इस नियंत्रण के अभाव को "अहितकर उपेक्षा" के रूप में निर्दिष्ट किया।[६४] साँचा:quotation

गैरी गॉरटन ने भी परिसंपत्ति-समर्थित उधार की वृद्धि की ओर इशारा किया।[९०]

पण्य बुलबुले

आवास उफान के ढह जाने के बाद वस्तु मूल्य बुलबुला तैयार हुआ। तेल की कीमत 2008 के उत्तरार्ध में वित्तीय संकट का प्रभाव तेज़ होने से पहले गिरावट से पूर्व, 2007 के प्रारंभ से 2008 तक $50 से $147 लगभग तीन गुना हो गई।[९१] विशेषज्ञ कारणों पर बहस करते हैं, जिसमें शामिल है आवास और अन्य निवेशों से पण्य व सट्टे में निधि प्रवाह और मौद्रिक नीति[९२] या तेजी से बढ़ रही विश्व अर्थव्यवस्था में कच्चे माल की कमी की बढ़ती भावना और इस तरह उन बाज़ारों में नियंत्रण, जैसे कि अफ्रीका में चीन की बढ़ती उपस्थिति. तेल की कीमतों में वृद्धि पेट्रोल में उपभोक्ता खर्च के एक बड़े हिस्से के विपथन की प्रवृत्ति दर्शाता है, जो तेल आयातक देशों में आर्थिक विकास पर अधोगामी दबाव तैयार करता है, चूंकि तेल उत्पादक राज्यों में धन का प्रवाह होता है।[९३]

3 जून 2008 को वाणिज्य, विज्ञान और परिवहन की सीनेट समिति के समक्ष गवाही के दौरान, CFTC व्यापार व बाज़ार प्रभाग (प्रवर्तन के लिए ज़िम्मेदार) के भूतपूर्व निदेशक माइकल ग्रीनबर्गर ने लंदन और न्यूयॉर्क के विनियमित वायदा सौदे एक्सचेंजों से व्यापारित तेल के भावी सौदों की क़ीमतों की सट्टेबाज़ी में प्रमुख भूमिका निभाने के लिए, विशिष्ट रूप से गोल्डमैन सैक्स, मॉर्गन स्टैनली द्वारा स्थापित अटलांटा आधारित इंटरकॉन्टिनेन्टल एक्सचेज़ और ब्रिटिश पेट्रोलियम का नाम लिया।[९४] जॉर्ज सोरोस ने भी समिति के समक्ष गवाही दी थी।

यह भी देखा गया था कि तेल की क़ीमतों में उफान के साथ ही उसी समय तांबे की क़ीमतों में उफान उठ रहा था। 1990 से 1999 तक तांबे का कारोबार $2,500 प्रति टन था, जो लगभग $1,600 तक गिर गया। मूल्य मंदी 2004 तक चली, जिसने 2008 में तांबे की क़ीमतों में वृद्धि $7,040 प्रति टन तक देखी. यथा फरवरी 2010 तांबे का व्यापार लगभग $6,500 प्रति टन पर चल रहा था और धीरे-धीरे इसमें गिरावट आ रही थी।[९५]/[९६]/[९७]/[९८].

1990 दशक के अंत में निकल की कीमतों में सहसा वृद्धि हुई, जिसके बाद निकल की क़ीमतों में मई 2007 के लगभग $51,000 /£36,700 प्रति मीट्रिक टन से जनवरी 2009 में लगभग $11,550/£8,300 प्रति मीट्रिक टन तक अंतःस्फोट हुआ। यथा जनवरी 2010 में कीमतों का बस स्थिर होना शुरू ही हुआ था, पर तब तक ऑस्ट्रेलिया के अधिकांश निकल की खानें दिवालिया हो चुकी थीं।[९९] जैसे ही 2010 में उच्च दर्जे के निकल सल्फेट अयस्क के मूल्यों में स्थिरता आई, उसी के साथ ऑस्ट्रेलियाई खनन उद्योग में भी स्थिरता देखी गई।[१००]

प्रणालीगत संकट

मुख्यधारा की व्याख्या से अलग एक और विश्लेषण यह है कि वित्तीय संकट मात्र एक और, गहरे संकट का लक्षण है, जोकि पूंजीवाद में ही प्रणालीगत संकट है। मिस्र के मार्क्सवादी अर्थशास्त्री समीर अमीन के अनुसार, पश्चिमी देशों में 1970 दशक के प्रारंभ से सकल घरेलू उत्पाद के वृद्धि दरों में सतत गिरावट ने वृद्धिशील अतिरिक्त पूंजी तैयार की है, जिसका वास्तविक अर्थव्यवस्था में पर्याप्त लाभदायक निवेश निकास मार्ग नहीं हैं। विकल्प था कि इस अधिशेष को वित्तीय बाज़ार में लगाया जाए, जो विशेषकर परवर्ती अविनियमन के साथ, उत्पादक पूंजी निवेश की तुलना में अधिक लाभदायक बन गया।[१०१] समीर अमीन के अनुसार, इस घटना की वजह से आवर्ती वित्तीय उफान (जैसे कि इंटरनेट बुलबुले) उठने लगे और यह 2007-2010 वित्तीय संकट का तीव्र कारण है।[१०२]

जॉन बेल्लामी फॉस्टर, एक राजनीतिक अर्थव्यवस्था विश्लेषक और मंथ्ली रिव्यू के संपादक का मानना है कि 1970 दशक के प्रारंभ से सकल घरेलू उत्पाद की वृद्धि दर में कमी, बढ़ते बाज़ार परिपूर्णता के कारण है।[१०३]

2005 के दौरान जॉन सी. बोग्ले ने लिखा कि पूंजीवाद को अनसुलझे चुनौतियों की शृंखला का सामना करना पड़ रहा है, जिन्होंने पिछले वित्तीय संकटों में योगदान दिया और जिनका समुचित समाधान किया गया:साँचा:quotation वे निम्न सहित विशेष मुद्दों का हवाला देते हैं:[१०४][१०५]

- "प्रबंधक पूंजीवाद" उनका तर्क है कि जिसने "मालिक के पूंजीवाद" का स्थान ले लिया है, यानि शेयरधारकों के बजाय प्रबंधन वर्ग अपने लाभार्थ फर्म को चलाती है, प्रधान-एजेंट समस्या का एक रूपांतरण;

- बढ़ता कार्यपालक मुआवज़ा;

- प्रबंधित आय, वास्तविक मूल्य सृजन के बजाय मुख्य रूप से शेयर पर केंद्रीकृत; और

- द्वारपालकों की विफलता, जिसमें शामिल हैं लेखा परीक्षक, निदेशक मंडल, वॉल स्ट्रीट विश्लेषक और कॅरिअर राजनेता.

आर्थिक पूर्वानुमान की भूमिका

मुख्यधारा के अर्थशास्त्रियों द्वारा व्यापक रूप से वित्तीय संकट का पूर्वानुमान नहीं लगाया गया था, जिन्होंने इसके बजाय महान नियमन पर बात की। असंख्य शास्त्रविरुद्ध अर्थशास्त्रियों ने विभिन्न तर्कों के साथ संकट का पूर्वानुमान लगाया. अपने शोध में डर्क बेज़ेमर[१०६] संकट का पूर्वानुमान लगाने का श्रेय (समर्थक तर्क और समय के अनुमान सहित) 12 अर्थशास्त्रियों को देते हैं: डीन बेकर (अमेरिका), वाइन गॉड्ले (अमेरिका), फ़्रेड हैरिसन (ब्रिटेन), माइकल हडसन (अमेरिका), एरिक जेनज़न (अमेरिका), स्टीव कीन (ऑस्ट्रेलिया), जेकब ब्रोशनर मैडसन और जेन्स क्जेर सोरेनसेन (डेनमार्क), कर्ट रिचबेकर (अमेरिका), नाउरियल रूबिनी (अमेरिका), पीटर शिफ़ (अमेरिका) और रॉबर्ट शिलर (अमेरिका). वित्तीय संकट के संकेत देने वाले अन्य विशेषज्ञों के भी संकेत दिए गए हैं।[१०७][१०८][१०९]

बिज़नेस वीक पत्रिका की आवरण कथा का दावा है कि 1930 दशक की महान मंदी के बाद के इस बदतर अंतर्राष्ट्रीय आर्थिक संकट का पूर्वानुमान लगाने में अधिकांश अर्थशास्त्री विफल रहे। [११०] पेंसिलवानिया विश्वविद्यालय के व्हार्टन स्कूल की ऑनलाइन व्यापार पत्रिका ने परखा कि क्यों अर्थशास्त्री प्रमुख वैश्विक वित्तीय संकट की भविष्यवाणी करने में विफल रहे। [१११] मास मीडिया में प्रकाशित लोकप्रिय लेखों ने आम जनता को यह मानने पर बाध्य किया कि अधिकांश अर्थशास्त्री वित्तीय संकट का पूर्वानुमान लगाने के प्रति अपने दायित्व में असफल रहे हैं। उदाहरण के लिए, न्यूयॉर्क टाइम्स का एक लेख सूचित करता है कि अर्थशास्त्री नाउरेल रूबिनी ने सितंबर 2006 में ही ऐसे संकट की चेतावनी दी थी और आगे लेख कहता है कि अर्थशास्त्र का पेशा मंदी की भविष्यवाणी करने में नाकामयाब है।[११२] द गार्जियन के अनुसार, आवास बाज़ार के पतन और वैश्विक मंदी का पूर्वानुमान लगाने के लिए रूबिनी का उपहास किया गया था, जबकि न्यूयॉर्क टाइम्स ने उन्हें "डॉ॰डूम" का खिताब दिया। [११३]

वित्तीय अर्थशास्त्र की मुख्यधारा के अंतर्गत अधिकांश लोग मानते हैं कि वित्तीय संकट अप्रत्याशित हैं[११४], जोकि निम्नलिखित यूजीन फ़ामा के कुशल बाज़ार परिकल्पना और संबंधित यादृच्छिक-स्थिति परिकल्पना के अनुसरण में है कि बाज़ारों में सभी संभाव्य भावी गतिविधियों की सूचना होती है और वित्तीय मूल्यों का संचलन यादृच्छिक और अप्रत्याशित है।

वित्तीय बाज़ार के प्रभाव

वित्तीय संस्थाओं पर प्रभाव

अंतर्राष्ट्रीय मुद्रा कोष का अनुमान है कि बड़े अमेरिकी और यूरोपीय बैंकों ने जनवरी 2007 से सितम्बर 2009 के बीच विषाक्त आस्तियों और अशोध्य ऋणों से $1 ट्रिलियन से भी ज़्यादा हानि उठाई है। ये नुकसान 2007-10 के दौरान $2.8 ट्रिलियन के ऊपर होने की संभावना है। अमेरिकी बैंकों के नुकसान $1 ट्रिलियन और यूरोपीय बैंक के घाटे $1.6 ट्रिलियन छूने का पूर्वानुमान है। IMF ने अनुमान लगाया कि अमेरिकी बैंक का नुकसान 60 प्रतिशत था, लेकिन ब्रिटिश और यूरोज़ोन बैंक का केवल 40 प्रतिशत.[११५]

पीड़ितों में पहला बैंक था नॉर्थर्न रॉक, एक मध्यम आकार का ब्रिटिश बैंक.[११६] उसके व्यापार की अधिक विशेष सुविधा की प्रकृति ने बैंक को बैंक ऑफ़ इंग्लैंड से सुरक्षा के अनुरोध के लिए उकसाया. इसने बदले में निवेशकों में तहलका मचा दिया और मध्य सितम्बर 2007 में बैंक से भारी मात्रा में आकस्मिक आहरण होने लगे। लिबरल डेमोक्रेट शैडो चांसलर विंस केबल द्वारा संस्था के राष्ट्रीयकरण की मांग को शुरूआत में नज़रअंदाज़ किया गया; तथापि फरवरी 2008 में, ब्रिटिश सरकार (निजी क्षेत्र के खरीदार पाने में विफल होने पर) द्रवित हो गई और बैंक को सार्वजनिक हाथों में ले लिया गया। नॉर्थर्न रॉक की समस्याएं उन मुसीबतों का प्रारंभिक संकेत साबित हुईं जिसका सामना अन्य बैंकों और वित्तीय संस्थानों को करना पड़ा.

शुरूआत में वे कंपनियां प्रभावित हुईं जो आवास निर्माण और बंधक ऋण में सीधे आवेष्टित थीं, जैसे कि नॉर्थर्न रॉक और कंट्रीवाइड फ़ाइनैन्शियल, जोकि ऋण बाज़ारों से वित्तपोषण हासिल नहीं कर पाए. 2007 और 2008 के दौरान 100 से भी ज़्यादा बंधक ऋणदाता दिवालिया हो गए। मार्च 2008 में निवेश बैंक बेयर स्टर्न्स के विफल होने की चिंता के परिणामस्वरूप JP मॉर्गन चेस को उसकी आपात-बिक्री हुई। सितंबर और अक्टूबर 2008 में संकट अपने चरम को छूने लगा। कई प्रमुख संस्थान या तो विफल रहीं और दबाव के तहत उनका अधिग्रहण हुआ, या सरकार ने उसको अपने अधिकार में ले लिया। इनमें शामिल हैं लीमैन ब्रदर्स मेरिल लिंच, फ़ैनी मॅई, फ़्रेडी मॅक, वाशिंगटन म्युचुअल, वाचोविया और AIG.[११७]

ऋण बाज़ार और कल्पित बैंकिंग प्रणाली

सितम्बर 2008 के दौरान, संकट अपने सबसे महत्त्वपूर्ण चरण को छूता है। मुद्रा बाज़ार म्युचुअल फंड में बैंक के समान भारी मात्रा में आकस्मिक आहरण होने लगे, जो अक्सर अपने परिचालनों और वेतन चिट्ठों के निधिकरण के लिए निगमों द्वारा जारी वाणिज्यिक पत्रों में निवेश करते हैं। मुद्रा बाज़ार से पिछले सप्ताह के $7.1 बिलियन के मुकाबले प्रथम सप्ताह के दौरान आहरण $144.५ बिलियन रहा। इसने निगमों द्वारा अपने अल्पकालिक ऋणों को पुनर्निर्धारित (प्रतिस्थापित) करने की क्षमता को बाधित किया। अमेरिकी सरकार ने मुद्रा बाज़ार खातों के लिए अस्थाई गारंटी के ज़रिए बैंक जमाराशि बीमा की तरह बीमा प्रदान करते हुए[११८] और वाणिज्यिक पत्रों को खरीदने के फ़ेडरल रिजर्व के कार्यक्रम सहित प्रतिक्रिया जताई. TED क़ीमत-लागत अंतर, सामान्य अर्थव्यवस्था में अनुभूत ऋण जोखिम का सूचक, जुलाई 2007 में उछला, एक वर्ष अस्थिर बना रहा, फिर सितंबर 2008 में और भी ऊंचा उछला,[११९] जो 10 अक्टूबर 2008 को रिकॉर्ड 4.65% पर जा पहुंचा।

18 सितंबर 2008 को एक नाटकीय बैठक में, राजकोष सचिव हेनरी पॉलसन और फेडरल के अध्यक्ष बेन बरनन्के प्रमुख विधायकों से मुलाक़ात की और $700 बिलियन आपातकालीन जमानत का प्रस्ताव रखा। बरनन्के ने कथित तौर पर उनसे कहा: "यदि हम ऐसा नहीं करते हैं, तो सोमवार को हमारे पास अर्थव्यवस्था नहीं होगी".[१२०] आपातकालीन आर्थिक स्थिरीकरण अधिनियम को, जिसने संकटग्रस्त आस्ति राहत कार्यक्रम (TARP) लागू किया, 3 अक्टूबर 2008 को क़ानून बनाते हुए हस्ताक्षर किए गए।[१२१]

अर्थशास्त्री पॉल क्रुगमैन और अमेरिकी राजकोष सचिव तिमोथी गेइथनर ने आभासी बैंकिंग प्रणाली के अंतःस्फोट के ज़रिए ऋण संकट को स्पष्ट करते हैं, जो ऊपर वर्णित तरीक़े से लगभग पारंपरिक वाणिज्यिक बैंकिंग क्षेत्र के महत्व के अनुरूप विकसित हुआ था। बंधक-समर्थित प्रतिभूतियों या आस्ति-समर्थित वाणिज्यिक पत्र के अधिकांश प्रकार के लिए बदले में निवेश निधि प्राप्त करने की क्षमता के बिना, आभासी बैंकिंग प्रणाली में निवेश बैंक और अन्य एककों द्वारा बंधक फर्मों और अन्य निगमों को निधि उपलब्ध नहीं कराई जा सकी। [१७][६४]

इसका मतलब है कि लगभग एक तिहाई अमेरिकी ऋण तंत्र की निधियों पर रोक लगा दी गई और जून 2009 तक भी यह निषेध करना जारी रहा। [१२२] ब्रूकिंग्स इंस्टीट्यूशन के अनुसार, पारंपरिक बैंकिंग प्रणाली के पास यथा जून 2009 इस अंतराल को पाटने के लिए पूंजी नहीं थी: "उस अतिरिक्त ऋण की मात्रा के समर्थन हेतु पर्याप्त पूंजी उत्पन्न करने के लिए कई वर्षों तक ठोस लाभ की ज़रूरत होगी." लेखक यह भी संकेत देते हैं कि प्रतिभूतिकरण के कुछ प्रकार "अत्यधिक ढीली ऋण शर्तों का ढांचा होने के कारण, हमेशा के लिए ग़ायब होने की संभावना है।" जहां पारंपरिक बैंकों ने अपने ऋण देने के मानकों को उठाया है, आभासी बैंकिंग प्रणाली का ढह जाना ही उधार देने के लिए निधियों की कमी का प्राथमिक कारण है।[१२३]

धन प्रभाव

धन की गिरावट और खपत तथा व्यापार निवेश के बीच एक सीधा संबंध है, जो सरकारी खर्च के साथ आर्थिक इंजन का प्रतिनिधित्व करते हैं। जून 2007 और नवंबर 2008 के बीच, अमेरिकियों ने अपने सामूहिक निवल मूल्य के एक चौथाई से अधिक एक अनुमानित औसत खो दिया है। नवम्बर 2008 की शुरूआत में, एक व्यापक अमेरिकी शेयर सूचकांक S&P 500, अपने 2007 के उच्च से 45 प्रतिशत नीचे था। आवास की कीमतें 2006 के अपने चरम से 20% घट गई थीं, जहां वायदा सट्टा बाज़ार में 30-35% संभाव्य गिरावट के संकेत थे। संयुक्त राज्य अमेरिका में कुल आवास ईक्विटी, जो 2006 के अपने चरम पर $13 ट्रिलियन आंका गया था, उसमें 2008 के मध्य तक $8.8 ट्रिलियन तक गिरावट आई थी और 2008 के अंत में और भी नीचे गिर रहा था। कुल अग्रभुगतान संपत्ति, अमेरिकियों की दूसरी सबसे बड़ी घरेलू परिसंपत्ति, 2006 में $10.3 ट्रिलियन से 2008 के मध्य तक $8 ट्रिलियन होते हुए, 22 प्रतिशत नीचे गिरी. इसी अवधि के दौरान, बचत एवं निवेश अस्तियों ने (अग्रभुगतान बचत से अलग) $1.2 ट्रिलियन खोया और पेंशन आस्तियों ने $1.3 ट्रिलियन खो दिया। साथ जोड़ने पर, ये हानियां कुल विचलन सहित $8.3 ट्रिलियन बनती हैं।[१२४] 2007 की दूसरी तिमाही में चरम के बाद से, घरेलू संपत्ति $14 ट्रिलियन नीचे आ गई है।[१२५]

इसके अलावा, अमेरिकी घर के मालिकों ने संकट तक ले जाने वाले वर्षों में अपने घरों पर पर्याप्त ईक्विटी ऐंठा था, जो आवासीय मूल्यों के ढहने के बाद वे और नहीं कर सके। आवास ईक्विटी निचोड़ से उपभोक्ताओं द्वारा प्रयुक्त मुक्त नकदी, आवास उफान के निर्माण के साथ, 2001 के $627 बिलियन से 2005 में $1,428 बिलियन होते हुए दुगुना हो गया था, जोकि उस कालावधि में कुल लगभग $5 ट्रिलियन बनता है।[७३][७४][७५] सकल घरेलू उत्पाद की तुलना में अमेरिकी आवास बंधक ऋण 1990 दशक के दौरान औसत 46% होते हुए, 2008 में 73% तक बढ़ कर, $10.5 ट्रिलियन तक जा पहुंचा।[७६]

खपत और उधार क्षमता में इस गिरावट के प्रति-संतुलन के लिए, अमेरिकी सरकार और अमेरिकी फेडरल रिजर्व ने $13.9 ट्रिलियन की प्रतिबद्धता दर्शाई है, जिसमें से यथा जून 2009 $6.8 ट्रिलियन निवेश या खर्च किए गए।[१२६] वस्तुतः, अर्थव्यवस्था के एक महत्त्वपूर्ण हिस्से के लिए फेडरल "अंतिम उपाय के ऋणदाता" से "एकल उपाय का ऋणदाता" बन गया है। कुछ मामलों में फेडरल को अब "अंतिम उपाय का खरीदार" माना जा सकता है। अर्थशास्त्री डीन बेकर ने इस तरह ऋण की उपलब्धता में कमी की व्याख्या की है:साँचा:quotation

इन संस्थाओं के कई संविभागों के केंद्र में ऐसे निवेश थे जिनकी संपत्ति को संयोजित आवास बंधकों से प्राप्त किया गया था। इन बंधक-समर्थित प्रतिभूतियों के प्रति ऋण जोखिम या विफलता के प्रति बीमा के लिए प्रयुक्त ऋण व्युत्पन्न, लीमैन ब्रदर्स, AIG, मेरिल लिंच और HBOS जैसे कई प्रमुख फर्मों के ढहने या अधिग्रहण का कारण बने। [१२७][१२८][१२९]

वैश्विक संसर्ग

संकट तेजी से विकसित और वैश्विक आर्थिक सदमे में विस्तृत हुआ, जिसके परिणामस्वरूप असंख्य यूरोपीय बैंक असफलताएं, विभिन्न शेयर सूचकांकों में गिरावट और ईक्विटी और पण्यों के बाज़ार मूल्यों में काफ़ी कमी के यूरोपीय संख्या में जिसके परिणामस्वरूप में एक है, अनुक्रमित शेयर गिरावट में विभिन्न और इक्विटी बाज़ार मूल्य में कटौती बड़े[१३०] और वस्तुओं.[१३१]

वैश्विक स्तर पर निगम और संस्थागत निवेशकों द्वारा दोनों MBS और CDO खरीदे गए। ऋण चूक अदला-बदली जैसे व्युत्पन्नों ने भी बड़े वित्तीय संस्थानों के बीच संयोजन में वृद्धि की। इसके अलावा, वित्तीय संस्थानों के अनियंत्रण ने चलनिधि संकट को और बढ़ावा दिया और अंतर्राष्ट्रीय व्यापार में गिरावट का कारण बना, चूंकि निषिद्ध ऋण बाज़ारों में पुनर्वित्त प्राप्त न कर सकने वाले दायित्वों के निपटारे के लिए संपत्तियां बेची गईं।

विश्व के नेता, राष्ट्रीय वित्त मंत्री और सेंट्रल बैंक के निदेशकों ने आशंका को कम करने के लिए अपने प्रयासों को समन्वित किया[१३२], लेकिन संकट जारी रहा। अक्टूबर 2008 के अंत में मुद्रा संकट विकसित हुआ, जब निवेशकों ने येन, डॉलर और स्विस फ्रैंक जैसी ठोस मुद्राओं में विशाल पूंजी संसाधनों को स्थानांतरित किया, जिससे कई उभरती अर्थव्यवस्थाओं को अंतर्राष्ट्रीय मुद्राकोष से सहायता लेने के लिए बाध्य होना पड़ा.[१३३][१३४]

वैश्विक अर्थव्यवस्था पर प्रभाव

वैश्विक प्रभाव

कई आलोचकों ने सुझाव दिया है कि यदि चलनिधि संकट जारी रहता है, तो विस्तारित मंदी या उससे भी बदतर स्थिति हो सकती है।[१३५] संकट के सतत विकास ने कुछ तबकों में वैश्विक आर्थिक पतन का भय प्रेरित किया है हालांकि कुछ नकारात्मक रहने वाले प्रमुख स्रोतों के साथ ही साथ, अब कई सावधान आशावादी पूर्वानुमान लगाने वाले मौजूद हैं।[१३६] बचत-और-ऋण द्रवीकरण के बाद अब इस वित्तीय संकट के परिणामस्वरूप बैंकिंग तंत्र के सर्वाधिक विचलन की संभावना दिखाई देती है।[१३७] निवेश बैंक UBS ने 6 अक्टूबर को कहा कि 2008 में स्पष्ट वैश्विक मंदी देखा जाएगा, जहां कम से कम दो वर्षों के लिए उबरने की संभावना नहीं है।[१३८] तीन दिन बाद UBS के अर्थशास्त्रियों ने घोषणा की कि संकट के "अंत की शुरूआत" प्रारंभ हुई है, जिसमें विश्व ने संकट के समाधान के लिए आवश्यक कार्यवाही करनी शुरू कर दी है: सरकारों द्वारा पूंजी अंतर्वेशन; सर्वांगीण अंतर्वेशन; उधारकर्ताओं की मदद के लिए ब्याज दर में कटौती. यूनाइटेड किंगडम ने सर्वांगीण अंतर्वेशन शुरू किया था और अब विश्व के केंद्रीय बैंक ब्याज दरों में कटौती कर रहे थे। UBS ने बल दिया कि संयुक्त राज्य अमेरिका के लिए प्रणालीगत अंतर्वेशन लागू करने की जरूरत है। UBS ने आगे ज़ोर दिया कि यह केवल वित्तीय संकट को सुधारेगा, लेकिन आर्थिक शब्दावली में "अभी और भी बुरा होना बाक़ी है".[१३९] UBS ने 16 अक्टूबर को अपने प्रत्याशित मदी अवधि को निर्धारित किया: यूरोज़ोन का दो तिमाहियों के लिए होगा, संयुक्त राज्य अमेरिका का तीन तिमाहियों के लिए और यूनाइटेड किंगडम का चार तिमाहियों तक टिका रहेगा.[१४०] आइसलैंड के आर्थिक संकट में देश के सभी तीन प्रमुख बैंक शामिल थे। अपनी अर्थव्यवस्था के आकार के सापेक्ष, आइसलैंड का बैंकिंग पतन अब तक के आर्थिक इतिहास में किसी भी देश द्वारा उठाए गए आर्थिक नुकसान में सबसे बड़ा है।[१४१]

अक्टूबर के अंत में UBS ने अपने दृष्टिकोण को नीचे की ओर संशोधित किया: आगामी मंदी 1981 और 1982 की रीगन मंदी से भी बदतर होगी जहां अमेरिका, यूरोज़ोन, ब्रिटेन में 2009 के दौरान नकारात्मक विकास होगा; 2010 में बहुत सीमित प्रतिलाभ, लेकिन ग्रेट डिप्रेशन जितनी बुरी भी नहीं। [१४२]

ब्रूकिंग्स इंस्टीट्यूशन ने जून 2009 में रिपोर्ट किया कि 2000 से 2007 के बीच अमेरिका की खपत वैश्विक खपत में वृद्धि के एक तिहाई से अधिक रहा। "बरसों से अमेरिकी अर्थव्यवस्था बहुत ज्यादा खर्च कर रही है और बहुत अधिक उधार ले रही है तथा वैश्विक मांग के स्रोत के रूप में बाक़ी दुनिया अमेरिकी उपभोक्ता पर निर्भर रही है।" अमेरिका में मंदी और अमेरिकी उपभोक्ताओं के वर्धित बचत दर के कारण, अन्य स्थानों पर वृद्धि में गिरावट नाटकीय रही। 2009 की प्रथम तिमाही के लिए, सकल घरेलू उत्पाद के वार्षिक दर में गिरावट जर्मनी में 14.4%, जापान में 15.2%, ब्रिटेन में 7.4%, लातविया में 18%,[१४३] यूरो क्षेत्र में 9.8% और मेक्सिको में 21.5% थी।[१४४]

कुछ विकासशील देश जिनकी आर्थिक वृद्धि काफ़ी मज़बूत थी, उन्होंने भी काफ़ी मंदी देखी. उदाहरण के लिए, कंबोडिया में वृद्धि के पूर्वानुमान 2007 के 10% से भी अधिक का 2009 में करीब शून्य तक गिरावट दिखाते हैं और केन्या में 2007 के 7% से नीचे आकर विकास-दर 2009 में केवल 3-4% हासिल हो सकता है। ओवरसीज़ डेवलपमेंट इंस्टीट्यूट द्वारा किए गए अनुसंधान के अनुसार, विकास में गिरावट को व्यापार, उपभोक्ता मूल्य, प्रवासी श्रमिकों द्वारा निवेश और धन-प्रेषण में गिरावट के साथ जोड़ा सकता है (जो 2007 में रिकॉर्ड $251 बिलियन तक पहुंचा, लेकिन बाद में कई देशों में इसमें गिरावट आई है).[१४५]

मार्च 2009 तक, संकट के कारण अरब दुनिया को $3 ट्रिलियन का नुकसान उठाना पड़ा.[१४६] अप्रैल में 2009 में कथित तौर पर अरब दुनिया में बेरोजगारी 'टाइम बम' बन गई थी।[१४७] मई 2009 में, तेल के लिए धीमी मांग की वजह से, संयुक्त राष्ट्र ने मिडल-ईस्ट की अर्थव्यवस्था में विदेशी निवेश में गिरावट रिपोर्ट की। [१४८] जून 2009 में, विश्व बैंक ने अरब राज्यों के लिए कठिन वर्ष की भविष्यवाणी की। [१४९] सितम्बर 2009 में, अरब बैंकों ने वैश्विक वित्तीय संकट की शुरुआत के बाद से लगभग $4 बिलियन घाटे की रिपोर्ट दी। [१५०]

अमेरिकी आर्थिक प्रभाव

वास्तविक सकल घरेलू उत्पाद - संयुक्त राज्य अमेरिका में स्थित श्रमिक और संपत्ति द्वारा उत्पादित माल और सेवाओं का निर्गम - बरसों पहले की गतिविधि की तुलना में 2008 की चौथी तिमाही और 2009 की पहली तिमाही में लगभग 6 प्रतिशत के वार्षिक दर से कमी हुई। [१५१] अमेरिका बेरोजगारी दर अक्टूबर 2009 में 10.2% तक बढ़ी, जोकि 1983 से उच्चतम दर और पूर्व-संकट दर का लगभग दुगुना है। प्रति सप्ताह काम के औसत घंटे 33 तक घट गया, जोकि 1964 में सरकार द्वारा डाटा संग्रहण आरंभ करने के बाद से निम्नतम स्तर रहै है।[१५२][१५३]

सरकारी आर्थिक पूर्वानुमान

3 नवम्बर 2008 को ब्रसेल्स में यूरोपीय संघ आयोग ने 2009 के लिए सकल घरेलू उत्पाद की यूरोज़ोन के देशों के लिए (फ़्रांस, जर्मनी, इटली आदि। ) 0.1 प्रतिशत द्वारा बेहद कमज़ोर वृद्धि और नकारात्मक संख्या में ब्रिटेन के लिए (-1.0 प्रतिशत), आयरलैंड तथा स्पेन के लिए पूर्वानुमान लगाया. 6 नवम्बर को वाशिंगटन D.C. में IMF ने विकसित अर्थव्यवस्थाओं के औसत के प्रति, 2009 के लिए वैश्विक मंदी का -0.3 द्वारा पूर्वानुमान लगाते हुए संख्या प्रवर्तित किए। उसी दिन, बैंक ऑफ़ इंग्लैंड और यूरो क्षेत्र के लिए केन्द्रीय बैंक ने, क्रमशः, अपने ब्याज दर को 4.5 प्रतिशत से घटा कर तीन प्रतिशत और 3.75 प्रतिशत से घटा कर 3.25 प्रतिशत नीचे कर दिया। इसके परिणामस्वरूप, नवंबर 2008 में शुरू होते हुए, कई देशों ने अपनी अर्थव्यवस्थाओं के लिए बड़े "सहायता पैकेज" प्रवर्तित किए।

अमेरिकी फेडरल रिजर्व ओपन मार्केट समिति रिलीज ने जून 2009 में कहा:साँचा:quotation

वित्तीय संकट की प्रतिक्रियाएं

आपातकाल और अल्पकालिक प्रतिक्रियाएं

अमेरिकी फेडरल रिजर्व और दुनिया भर के केंद्रीय बैंकों ने मुद्रा आपूर्ति के विस्तार के लिए क़दम उठाए हैं ताकि अपस्फीतिकारी सर्पिल के जोखिम से बचा जा सके, जिसमें कम मज़दूरी और उच्च बेरोज़गार स्वतः प्रबलित वैश्विक खपत में गिरावट की ओर ले जाती है। इसके अलावा, सरकारों ने संकट द्वारा उभरने वाली निजी क्षेत्र की मांग में कमी के प्रति-संतुलन के लिए उधार लेते और खर्च करते हुए, बड़े राजकोषीय प्रोत्साहन पैकेज लागू किए हैं। अमेरिका ने 2008 और 2009 के दौरान लगभग $1 ट्रिलियन कुल सहित दो प्रोत्साहक पैकेज निष्पादित किए हैं।[१५४]

इस ऋण संकुचन ने वैश्विक वित्तीय प्रणाली को ढहने के कगार पर ला खड़ा किया। अमेरिकी फेडरल रिजर्व, यूरोपीय सेंट्रल बैंक, और अन्य केंद्रीय बैंकों की प्रतिक्रिया अविलंब और नाटकीय थी। 2008 की अंतिम तिमाही के दौरान, इन केंद्रीय बैंकों ने सरकार के US$2.5 ट्रिलियन ऋण और बैंकों से संकटग्रस्त निजी संपत्ति को खरीदा. यह ऋण बाज़ार में सबसे बड़ा चलनिधि अंतः क्षेपण था और विश्व इतिहास में सबसे बड़ी मौद्रिक नीति कार्रवाई. यूरोपीय देशों की सरकारों और अमेरिका ने भी, अपने प्रमुख बैंकों के नए जारी अधिमान्य स्टॉकों की खरीदारी द्वारा, अपनी बैंकिंग प्रणालियों में पूंजी को $1.5 ट्रिलियन तक बढ़ाया.[११७]

सरकारों ने उपर्युक्त चर्चा के अनुसार, भारी वित्तीय दायित्वों को उठाते हुए, विविध किस्म के फ़र्मों को वित्तीय संकट से उबारा. अब तक, अमेरिकी सरकार की विभिन्न सरकारी एजेंसियों ने ऋणों, आस्ति क्रय, गारंटियों और प्रत्यक्ष व्यय में कई ट्रिलियन डॉलर की प्रतिबद्धता ग्रहण की या खर्च किए हैं। संकट से संबंधित अमेरिकी सरकार की वित्तीय प्रतिबद्धताएं और निवेश के सारांश के लिए देखें CNN - Bailout Scorecard.

नियामक प्रस्ताव और दीर्घकालिक प्रतिक्रियाएं

जून 2009 में संयुक्त राज्य अमेरिका के राष्ट्रपति बराक ओबामा और प्रमुख सलाहकारों ने नियामक प्रस्तावों की शृंखला प्रवर्तित की। प्रस्तावों में उपभोक्ता संरक्षण, कार्यपालक वेतन, बैंक वित्त की गुंजाइश या पूंजी आवश्यकताएं, आभासी बैंकिंग प्रणाली और व्युत्पन्न के विस्तृत विनियमन और अन्य के अलावा महत्त्वपूर्ण संस्थानों को सुरक्षित रूप से प्रणालीबद्ध तौर पर बंद करने के लिए फ़ेडरल रिज़र्व को वर्धित प्राधिकार.[१५५][१५६][१५७] जनवरी 2010 में, ओबामा ने स्वामित्व व्यापार में उलझे बैंकों की क्षमता को सीमित करते हुए अतिरिक्त विनियमों को प्रस्तावित किया। प्रस्तावों को प्रस्तावित परिवर्तनों के लिए सार्वजनिक रूप से बहस करने वाले पॉल वोल्कर के सम्मान में "वोल्कर नियम" नाम दिया गया।[१५८][१५९]

अर्थशास्त्रियों, नेताओं, पत्रकारों और व्यावसायिक अग्रणियों द्वारा मौजूदा संकट के प्रभाव को कम करने और पुनरावृत्ति को रोकने के लिए विविध विनियामक परिवर्तन प्रस्तावित किए गए। हालांकि, यथा नवंबर 2009 तक, प्रस्तावित समाधानों में से अनेक अभी तक लागू नहीं किए गए हैं। इनमें शामिल हैं:

- बेन बरनन्के: निवेश बैंक और बचाव निधियों जैसी आभासी बैंकिंग प्रणाली में संकटग्रस्त वित्तीय संस्थाओं को बंद करने के लिए समाधान प्रक्रियाओं की स्थापना करना।

- जोसेफ़ स्टिग्लिट्ज़: वित्तीय संस्थानों द्वारा धारण करने योग्य विशेष सुविधाओं को सीमित करें। कार्यपालक क्षतिपूर्ति का संबंध दीर्घकालिक निष्पादन से अधिक रहने की आवश्यकता है।[१६०] 1933 में ग्लास-स्टीगल अधिनियम द्वारा स्थापित और 1999 में ग्रैम-लीच-ब्लिले अधिनियम द्वारा निरस्त, वाणिज्यिक (निक्षेपागार) और निवेशी बैंकिंग के विभाजन को पुनः बहाल करना।

- सिमॉन जॉनसन: प्रणालीगत जोखिम को सीमित करने के लिए ऐसी संस्थानों को तोड़ दें जो "असफल होने के लिए बहुत बड़ी" हैं।[१६१]

- पॉल क्रगमैन: ऐसी संस्थानों को विनियमित करें जो बैंको के समान "बैंक की तरह कार्य करती हैं।"[६४]

- एलन ग्रीनस्पैन: बैंकों के पास क्रमिक विनियामक पूंजी आवश्यकताओं सहित (अर्थात् पूंजी अनुपात जो बैंक के आकार के साथ बढ़ती हैं) मज़बूत पूंजी की गुंजाइश होनी चाहिए, ताकि "उन्हें बहुत बड़े बनने और अपने प्रतिस्पर्धी लाभ के ज़रिए प्रति-संतुलन करने से हतोत्साहित करें."[१६२]

- वॉरेन बफ़ेट: न्यूनतम 10% तक आवास बंधक के लिए न्यूनतम आवश्यक भुगतान और आय सत्यापन अपेक्षित.[१६३]

- एरिक डिनालो: सुनिश्चित करें कि किसी भी वित्तीय संस्था के पास अपनी वित्तीय प्रतिबद्धताओं के समर्थन में आवश्यक पूंजी है। ऋण व्युत्पन्नों को विनियमित करें और सुनिश्चित करें कि प्रति-पक्ष जोखिम को सीमित करने के लिए वे सु-पूंजीकृत एक्सचेंज में उनका कारोबार होता है।[१६४]

- रघुराम राजन: वित्तीय संस्थानों द्वारा पर्याप्त आकस्मिक पूंजी अपेक्षित (अर्थात् सहसा वृद्धि की अवधि के दौरान सरकार को बीमा प्रीमियम का भुगतान, मंदी के दौरान भुगतान के बदले).[१६५]

- HM राजकोष: संकट के समय निजी क्षेत्र द्वारा धारित आकस्मिक पूंजी या पूंजी बीमा सामान्य ईक्विटी की पूर्ति कर सकती है। प्रस्तावों के कई किस्म मौजूद हैं (उदा. राविव 2004, फ़्लैनरी 2009) जिसके तहत बैंक नियत आय ऋण जारी करेंगे जो उसे पूर्वनिर्धारित प्रक्रिया के अनुसार पूंजी में परिवर्तित करेंगे, या तो बैंक-विशिष्ट (विनियामक पूंजी के स्तरों से संबंधित) या अधिक सामान्य संकट उपाय. वैकल्पिक रूप से, पूंजी बीमा के तहत, प्रणालीगत संकट के मामले में बैंक को एक पूंजी राशि प्रदान करने की सहमति के लिए बीमाकर्ता को प्रीमियम प्राप्त होगा। राविव (2004) प्रस्ताव के अनुसरण में, 3 नवम्बर को लॉयड्स बैंकिंग ग्रूप (LBG) ने, जो ब्रिटेन की सबसे बड़ी खुदरा बैंक है, कहा कि वह मौजूदा ऋण को लगभाग £7.5 बिलियन ($12.3 बिलियन) "आकस्मिक कोर टायर-1 पूंजी" (CoCo के रूप में नामित) में बदलेगी. यह एक प्रकार का ऋण है जो स्वतऋ शेयर में बदल जाएगा यदि बैंक के ईक्विटी पूंजी की गुंजाइश 5% से नीचे गिर जाती है।[१६६][१६७]

- ए माइकल स्पेन्स और गॉर्डन ब्राउन: प्रणालीगत जोखिम का पता लगाने के लिए एक प्रारंभिक चेतावनी प्रणाली की स्थापना करें। [१६८]

- नियाल फ़र्ग्युसन और जेफ़री सैक्स: जमानत के लिए करदाताओं का पैसा इस्तेमाल करने से पहले बांडधारक और प्रति-पक्षों पर मार्जिन लागू करें। दूसरे शब्दों में, $100 के दावे के साथ बांडहोल्डर का दावा, ईक्विटी में $20 रखते हुए, घट कर $80 हो जाएगा. इसे ईक्विटी अदला-बदली के लिए ऋण भी कहा जाता है। इसे दिवालिया होने पर अक्सर किया जाता है, जहां मौजूदा शेयरधारक समाप्त हो जाते हैं और इस प्रक्रिया में कंपनी के ऋण के बोझ को कम करने के लिए सहमत होते हुए, बांडधारक नए स्टाकहोल्डर बन जाते हैं। उदाहरण के लिए जनरल मोटर्स के साथ ऐसा किया जा रहा है।[१६९][१७०]

- नाउरिल रूबिनी: दिवालिया बैंकों का राष्ट्रीयकरण करें। [१७१] ऋणदाता को घर के किसी भावी मूल्यवृद्धि में अंश देते हुए, घर के मालिकों की मदद के लिए बंधक शेषराशि को घटाएं.[१७२]

- अडेयर टर्नर: अगस्त 2009 में एक गोलमेज़ साक्षात्कार के दौरान प्रास्पेक्ट पत्रिका में अडेयर टर्नर ने वित्तीय लेनदेन पर करों के नए वैश्विक विचार का इस चेतावनी के साथ समर्थन किया कि अत्यधिक वेतन का भुगतान करने वाला "सूजा" हुआ वित्तीय क्षेत्र समाज के लिए बहुत ही बड़ा हो गया है।[१७३] लॉर्ड टर्नर का यह सुझाव कि "टोबिन कर" पर - अर्थशास्त्री जेम्स टोबिन के नाम पर आधारित - विश्व भर में गुंजायमान वित्तीय लेन-देन के लिए विचार किया जाए.[१७४][१७५][१७६]

- डीफ़ेजियो वित्तीय लेन-देन कर - केवल US में (अंतर्राष्ट्रीय नहीं) - प्रस्तावित क़ानून 3 दिसम्बर 2009 को प्रवर्तित - "एच.आर. 4191: लेट वॉल स्ट्रीट पे फ़ॉर द रेस्टोरेशन ऑफ़ मेन स्ट्रीट एक्ट ऑफ़ 2009 "[१७७][१७८] नामक युनाइटेड स्टेट्स हाउस ऑफ़ रिप्रसेंटेटिव्स में मौजूद. यह प्रस्तावित क़ानून का अंश है जिसे अमेरिकी वित्तीय बाज़ार ("वॉल स्ट्रीट") प्रतिभूतियों के लेन-देन पर सूक्ष्म कर के मूल्यांकन के लिए युनाइटेड स्टेट्स हाउस ऑफ़ रिप्रसेंटेटिव्स में प्रवर्तित किया गया। यदि पारित हो, तो उससे उत्पन्न धन का उपयोग "मेन स्ट्रीट" के पुनर्निर्माण के लिए किया जाएगा. जिस दिन इसे प्रवर्तित किया गया था, उसको 22 प्रतिनिधियों का समर्थन प्राप्त था।[१७९]

- वोल्कर नियम - (अमेरिका में) - राष्ट्रपति बराक ओबामा द्वारा 21 जनवरी 2010 को पृष्ठांकित. अपने केंद्र में, यह अमेरिकी अर्थशास्त्री पॉल वोल्कर द्वारा ग्राहकों को लाभ ना पहुंचाने वाले सट्टा निवेश करने से बैंकों को प्रतिबंधित करने का प्रस्ताव है।[१५९] वोल्कर ने तर्क दिया कि ऐसी सट्टा गतिविधियों ने 2007-2010 के वित्तीय संकट में महत्त्वपूर्ण भूमिका निभाई है।

सार्वजनिक उल्लंघन: "बुलबुला मशीनें" "वैम्पायर फेन"

वित्तीय संकट ने विद्वत्तापूर्ण और वित्तीय प्रेस के बाहर लेखों और पुस्तकों की बौछार को उकसाया है। सर्वाधिक उल्लेखनीय में शामिल हैं विलियम ग्रेडर, अर्थशास्त्री माइकल हडसन, लेखक और पूर्व बांड विक्रेता माइकल लुईस, कांग्रेसी रॉन पॉल, लेखक केविन फिलिप्स और रॉलिंग स्टोन के राष्ट्रीय संवाददाता मैट तायबी के लेख और पुस्तकें. इसके अलावा, असंख्य ब्लॉग्स में अभूतपूर्व वृद्धि देखी गई, जिसमें शामिल है जेम्स क्वॉक तथा साइमन जॉनसन द्वारा द बेसलाइन सिनारियो, बैरी रिथोल्ट्ज़ द्वारा द बिग पिक्चर, बिल मॅकब्राइड द्वारा कैल्कुलेटेड रिस्क और "टायलर डरडन" द्वारा ज़ीरो हेड्ज.

विशेष रूप से मैट तायबी ने अपने जुलाई 2009 के लेख "द ग्रेट अमेरिकन बबल मशीन: हाउ गोल्डमैन-सैक्स ब्ल्यु अप द इकॉनोमी" के ज़रिए संकट के बारे में लोकप्रिय धारणाओं में रूपांतरण सृजित किया, जिसमें उन्होंने गोल्डमैन-सैक्स को "एक महान वैम्पायर फेन जो मानवता के चेहरे पर लिपटा था, जो उसके लहू की कीप को किसी भी ऐसी चीज़ में कठोरता से ठूंस देता था जिससे पैसे की बू आती थी।"[१८०]

इन्हें भी देखें

- एंटोन आर. वलुकास की रिपोर्ट

- डीफ़ेज़ियो वित्तीय लेन-देन कर

- वित्तीय सुधार के लिए यूरोपीय

- उपमुख्य बंधक संकट

- उपमुख्य संकट के प्रभाव की समय-रेखा

- आर्थिक प्रोत्साहन अधिनियम 2008

- 2008 चीनी आर्थिक प्रोत्साहन योजना

- वित्तीय संकट जांच आयोग

- जॉन मेनार्ड कीन्स - 2008 का कीनेशियन पुनरुत्थान

- 2008-2009 कीनेशियन पुनरुत्थान

- 2000 दशक के अंत के वित्तीय संकट में अधिगृहित या दिवालिया बैंकों की सूची

- 2000 दशक के अंत के वित्तीय संकट में अधिगृहित या दिवालिया संयुक्त राज्य अमेरिका के बैंकों की सूची

- आर्थिक संकटों की सूची

- 2007-2008 वित्तीय संकट में शामिल संस्थाओं की सूची

- बल्डरबर्ग समूह

- 2009 G-20 लंदन शिखर सम्मेलन विरोध प्रदर्शन

- 2008 ग्रीक दंगे

- 2009 आइसलैंडिक वित्तीय संकट विरोध प्रदर्शन

- 2009 मई दिवस विरोध प्रदर्शन

- 2009 मोल्दोवा गृह अशांति

- 2009 रीगा दंगा

- S-चिप्स लोकनिंदा

- सबसे बड़े अमेरिकी बैंक विफलताओं की सूची

- 2008-2009 संयुक्त राज्य अमेरिका में बैंक विफलताएं

- एलन स्टैनफोर्ड

- बर्नी मैडॉफ़

- टॉम पेटर्स

- स्कॉट रोथस्टीन

- डॉट-कॉम बबल

- FRED (फेडरल रिजर्व इकोनॉमिक डेटा)

- तनावाधीन अल्प-आय वाले देश (LICUS) (विश्व बैंक का कार्यक्रम)

- मार्क-से-मार्केट लेखांकन

- 21वीं सदी में निजी इक्विटी

- द सेकंड ग्रेट डिप्रेशन (पुस्तक)

- संयुक्त राज्य अमेरिका बनाम विनस्टार कार्पोरेशन

- संयुक्त राज्य अमेरिका आवासीय उफान

- वोल्कर नियम

- ए फ़ेल्युअर ऑफ़ कैपिटलिज़्म (पुस्तक)

सन्दर्भ

- ↑ Three top economists agree 2009 worst financial crisis since great depression; risks increase if right steps are not taken. स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है। (2009/2/29). रयूटर्स 2009/9/30 को बिज़नेस वायर न्यूज़ डेटाबेस से पुनःप्राप्त

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:citation

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ अ आ साँचा:cite web

- ↑ साँचा:cite episode

- ↑ साँचा:cite news

- ↑ कॉनफ़र थॉमस फ़िलिपॉन: "द फ़्यूचर ऑफ़ द फ़ाइनैन्शियल इंडस्ट्री", न्यूयॉर्क विश्वविद्यालय में स्टर्न स्कूल ऑफ़ बिज़नेस का वित्त विभाग, ब्लॉग को लिंक [17]

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite news

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ अ आ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite news

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite news

- ↑ साँचा:cite news

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite news

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite news

- ↑ साँचा:cite speech

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ अ आ इ Road to Ruin: Mortgage Fraud Scandal Brewingसाँचा:category handlerसाँचा:main otherसाँचा:main other[dead link] 13 मई 2009 द रियल होस्ट द्वारा प्रस्तुत अमेरिकन न्यूज़ प्रॉजेक्ट

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ साँचा:cite news

- ↑ साँचा:cite news

- ↑ अ आ इ ई साँचा:cite book

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ हेली, पॉल एम. एंड पालेपु, कृष्णा जी.: "द फॉल ऑफ़ एनरॉन" - जर्नल ऑफ़ इकोनॉमिक्स पर्सपेक्टिव्स, खंड 17, अंक 2. (2003 वसंत), पृ.13

- ↑ साँचा:cite speech स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite paper स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ अ आ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ अ आ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ अ आ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ अ आ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite news

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite news

- ↑ साँचा:cite webअमेरिकन एंटरप्राइज इंस्टीट्यूट एक रूढ़िवादी संगठन है, जो राइट-ऑफ़-सेंटर राजनीतिक एजेंडा लिए है।

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ अ आ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ Floyd Norris (2008). स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है।News Analysis: Another Crisis, Another Guarantee, दि न्यू यॉर्क टाइम्स, November 24, 2008 स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ सन्दर्भ त्रुटि:

<ref>का गलत प्रयोग;WSJ Gortonनाम के संदर्भ में जानकारी नहीं है। - ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ साँचा:cite book

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ "अमेरिका में मंदी" द इकोनॉमिस्ट, 15 नवम्बर 2007.

- ↑ रिचर्ड बर्नर, "परफ़ेक्ट स्टॉर्म फ़ॉर द अमेरिकन कन्ज़्यूमर", मॉर्गन स्टेनली ग्लोबल इकोनॉमिक फ़ोरम, 12 नवम्बर 2007.

- ↑ कबीर चिब्बर, "गोल्डमैन सीज़ सबप्राइम कटिंग $2 ट्रिलियन इन लेंडिंग", Bloomberg.com 16 नवम्बर 2007.

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ [१] स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है। "डॉ॰ डूम", स्टीफ़न मिह्म द्वारा, 15 अगस्त 2008 न्यूयॉर्क टाइम्स मैगज़ीन

- ↑ [२] स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है। एम्मा ब्रोक्स "ही टोल्ड अस सो", द गार्जियन, 24 जनवरी 2009.

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ Bloomberg-U.S. European Bank Writedowns & Losses-November 5, 2009

- ↑ साँचा:cite web

- ↑ अ आ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ "3 year chart" स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है। TED स्प्रेड Bloomberg.com "निवेश उपकरण"

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ राउम, टॉम (3 अक्टूबर 2008) Bush signs $700 billion bailout bill स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है।. NPR

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ Americans' wealth drops $1.3 trillion. स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है। CNNMoney.com. 11 जून 2009

- ↑ Government Support for Financial Assets and Liabilities Announced in 2008 and Soon Thereafter ($ in billions). स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है।Page -7 स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है।FDIC Supervisory Insight Publication. स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है।Summer 2009. स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ "Lehman Files for Bankruptcy; Merrill Is Sold" स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है। एंड्रयू रॉस सॉरकिन द्वारा लेख द न्यूयॉर्क टाइम्स 14 सितम्बर 2008

- ↑ "Lloyds Bank Is Discussing Purchase of British Lender" स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है। जूलिया वर्डिगियर द्वारा लेख द न्यूयॉर्क टाइम्स 17 सितम्बर 2008

- ↑ साँचा:cite news

- ↑ साँचा:cite news

- ↑ Central banks act to calm markets, स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है। द फाइनेंशियल टाइम्स, 18 सितम्बर 2008

- ↑ साँचा:cite news

- ↑ साँचा:cite news

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ 1934 से, FDIC ने 3500 से भी अधिक बैंकों को बंद कर दिया है। बचत और ऋण संकट के दौरान 82% से अधिक असफल (चार्ट). साँचा:cite news

- ↑ UBS AG. "Recession". There is no alternative. 6 अक्टूबर 2008 के लिए दैनिक राउंट-अप. 2008/10/12 को पुनःप्राप्त. '2.2% yoy पर वैश्विक विकास (पहले 2.8%). IMF के अनुसार 2.5% yoy "मंदी". 'वैश्विक पतन अवश्यंभावी है' ... 'हमें आर्थिक गतिविधि में सामान्यीकरण की बात करने में कम से कम दो साल लग सकते हैं'

- ↑ UBS AG. A plan to save the world. . 2008/10/09 के लिए दैनिक राउंड-अप. 18-01-2009 को पुनःप्राप्त. "कल की कार्रवाई महत्त्वपूर्ण आर्थिक गिरावट को रोक नहीं सकती."

- ↑ UBS AG. Fears of recession loom. 2008/10/09 के लिए दैनिक राउंड-अप 17 अक्टूबर 2008 को पुनःप्राप्त. "ऐतिहासिक मानकों के अनुसार कमी"

- ↑ साँचा:cite web

- ↑ UBS AG. आईएमएफ मार्च 2009 ने पूर्वानुमान लगाया कि महान मंदी के बाद यह पहला अवसर होगा कि दुनिया की अर्थव्यवस्था समग्र रूप से सिकुड़ जाएगी. Be afraid. Be very afraid. 2008/10/31 के लिए दैनिक राउंड-अप 2 सितंबर 2007 को पुनःप्राप्त. "अमेरिका, ब्रिटेन, यूरो क्षेत्र के लिए 2009 में नकारात्मक वृद्धि. जापान 0.1% विकास दर के साथ तेजी से बढ़ रही G7 अर्थव्यवस्था, जिसके नज़दीक .098% की वृद्धि के साथ कनाडा अनुसरण कर रहा है। 2009 में वैश्विक विकास पूर्वानुमान 1.3% पर."

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ डर्क विलेम टी वेल्ड (2009) Briefing Paper 54 - The global financial crisis and developing countries: taking stock, taking action.साँचा:category handlerसाँचा:main otherसाँचा:main other[dead link] लंदन: समुद्रपारीय विकास संस्थान

- ↑ Following crisis, Arab world loses $3 trillionसाँचा:category handlerसाँचा:main otherसाँचा:main other[dead link]

- ↑ Unemployment in Arab world is a 'time bomb'साँचा:category handlerसाँचा:main otherसाँचा:main other[dead link]

- ↑ UN reports drop in foreign investment in Mideast-2008साँचा:category handlerसाँचा:main otherसाँचा:main other[dead link]

- ↑ World Bank predicts tough year for Arab statesसाँचा:category handlerसाँचा:main otherसाँचा:main other[dead link]

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite news

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ अ आ साँचा:cite web

- ↑ साँचा:cite news

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ स्क्रिप्ट त्रुटि: "citation/CS1" ऐसा कोई मॉड्यूल नहीं है।

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ Financial Times 27/08/2009 (www.ft.com)

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ साँचा:cite web

- ↑ The Great American Bubble Machine: How Goldman-Sachs blew up the economy, स्क्रिप्ट त्रुटि: "webarchive" ऐसा कोई मॉड्यूल नहीं है। रोलिंग स्टोन, 13 जुलाई 2009

प्रारंभिक लेख और बाद की कुछ सामग्री Wikinfo लेख "Financial crisis of 2007-2008" से रूपांतरित GNU Free Documentation License Version 1.2 के अधीन जारी https://web.archive.org/web/20120111145026/http://www.wikinfo.org/index.php?title=Financial_crisis_of_2007-2008

बाह्य लिंक और अतिरिक्त पठन

- रायटर: Times of Crisis - वैश्विक परिवर्तन वर्ष की रूपरेखा दर्शाता मल्टीमीडिया इंटरएक्टिव

- स्टीवर्ट, जेम्स बी., "एइट डेस: द बैटल टू सेव द अमेरिकन फाईनैन्शियल सिस्टम", द न्यूयॉर्कर मैगजीन, 21 सितम्बर 2009.

- Testing the Efficiency of the Commercial Real Estate Market: Evidence from the 2007-2009 Financial Crisis - वोटो वैन हमर्ट द्वारा लेख, NYU स्टर्न एंड AQR कैपिटल मैनेजमेंट

- PBS Frontline - Inside the Meltdown

- UCB लाइब्रेरीज़ GovPubs से Economic Crisis and Stimulus

- Credit Crisis — The Essentials न्यूयॉर्क टाइम्स न्यू विषय पृष्ठ से

- Credit Crisis Indicators (Updated daily) - हाल के बाज़ार विघटन को मापने के पांच तरीके, न्यूयॉर्क टाइम्स से

- एटवुड, मार्गरेट, पेबैक: डेट एंड द शैडो साइड ऑफ़ वेल्थ टोरंटो: हाउस ऑफ़ अनान्सी. 2008

- कोहन, विलियम डी., हाउस ऑफ़ कार्ड्स .टेल ऑफ़ हुब्रीस एंड रेचेड एक्सेस ऑन वॉल स्ट्रीट . न्यू यॉर्क: डबलडे. ISBN 978-0-385-52826-9

- फ़र्गुसन, नियाल द असेंट ऑफ़ मनी: ए फ़ाइनैन्शियल हिस्टरी ऑफ़ द वर्ल्ड . लंदन: एलन लेन. 2008. ISBN 0-521-34141-8, 780521341417.

- साँचा:cite web

- हैग, गिदोन, 'स्टुपिड मनी', ग्रिफ़िथ रिव्यू 25, क्वींसलैंड: ग्रिफिथ यूनिवर्सिटी, स्प्रिंग 2009, पृ.13-46. ISBN 1448-2924

- जॉन सी. हल, द क्रेडिट क्रंच ऑफ़ 2007: व्हाट वेंट रॉन्ग? क्यों? व्हाट लेसन्स कैन बी लर्न्ड?, रोथमान स्कूल रिसर्च पेपर: साँचा:cite web

- The Global Financial Crisis and Responses by the Churches (अर्नोल्ड न्यूफ़ेल्ड्ट-फास्ट, PhD, टिनडेल सेमिनरी, टोरंटो)

- Impact of the Financial Crisis टावर्स पेरिन थॉट लीडरशिप

- NYU Stern on Finance वित्तीय संकट को समझना

- डेविस पोल्क Financial Crisis Manual

- PBS से How nations around the world are responding to the global financial crisis

- Tracking the Global Recession फ़ेडरल रिज़र्व बैंक ऑफ़ सेंट लुइस से सटीक और उपयोगी जानकारी

- साँचा:cite web(2009)

- टेट, गिलियन, फ़ूल्स गोल्ड: हाउ अनरेस्ट्रेन्ड ग्रीड करप्टेड ए ड्रीम, शैटर्ड ग्लोबल मार्केट्स एंड अनलीश्ड ए कैटस्ट्रोफ़े . लंदन: लिटल, ब्राउन (ISBN 978-1-4087-0164-5)/ न्यूयॉर्क: साइमन एंड शुस्टर, 2009.

- साँचा:cite book

- In depth: Global financial crisis फाइनेंशियल टाइम्स से

- Stimulus Watch, U.S. बजट वॉच, एक इंटरैक्टिव डेटाबेस जो सभी आर्थिक वसूली के प्रयासों की खोज करता है

- Erollover on housing bubble

- A view from inside the financial world. Deeper analysis and part of the solution ? एड्डी वैंडरलिंडेन

- ILO Job Crisis Observatory

- [३] वित्तीय संकट - IMF

- [४] वित्तीय संकट - विश्व बैंक समूह

- [५] वैश्विक वित्तीय संकट - एशियन डेवलपमेंट बैंक से

- [६] वित्तीय संकट - ईश्वरपरक प्रतिक्रियाएं और संसाधन

- [७] 2008-2009 वैश्विक वित्तीय संकट (उपयोगी लिंक्स)

- Number of failed banks in USA from 2000 to 2009

साँचा:navbox साँचा:navbox साँचा:BankPanicUSA साँचा:Stock market crashes

- Articles with dead external links from सितंबर 2021

- Articles with invalid date parameter in template

- Articles with dead external links from जून 2020

- Articles with multiple maintenance issues

- Articles with hatnote templates targeting a nonexistent page

- 2000 दशक के अंत का वैश्विक वित्तीय संकट

- 2000 दशक का आर्थिक इतिहास

- 2010 दशक का आर्थिक इतिहास

- 2008 अर्थशास्त्र में

- आर्थिक खलबली

- आर्थिक संकट

- वित्तीय संकट

- शेयर बाज़ार गिरावट

- स्थावर संपदा संकट